8.1. Расчеты чеками осуществляются в соответствии с федеральным законом и договором.

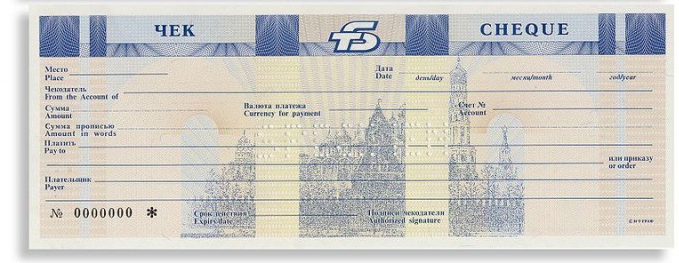

8.2. Чек должен содержать реквизиты, установленные федеральным законом, а также может содержать реквизиты, определяемые кредитной организацией. Форма чека устанавливается кредитной организацией.

8.3. Кредитная организация обязана удостовериться в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом.

8.4. Чеки кредитных организаций применяются при осуществлении перевода денежных средств, за исключением перевода денежных средств Банком России.

Чеки - это ценная бумага, в которой содержится распоряжение плательщика-чекодателя своему банку произвести платеж указанной суммы чекодержателю.

Различают денежные чеки и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.

Расчетные чеки - это чеки, используемые для безналичных расчетов. Расчетный чек - это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию - получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

Различают также следующие виды чеков:

именной - выписан на определенное лицо;

предъявительский - выписан на предъявителя;

ордерный - выписывается в пользу определенного лица или по его приказу, т. е. чекодатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента.

Чек может быть кроссированным. Кроссированный чек - это чек, перечеркнутый на лицевой стороне двумя параллельными линиями. На чеке допускается только одно кроссирование. Кроссирование может быть общим и специальным.

Общее кроссирование имеет место, когда между линиями нет никакого обозначения или есть пометка «банк». Чек, имеющий общее кроссирование, может быть оплачен плательщиком только банку или своему клиенту.

Специальное кроссирование - это кроссирование, при котором между линиями вписано наименование плательщика. Чек, имеющий это кроссирование, может предъявиться только банку, наименование которого указано между линиями.

Чек, чекодатель и чекодержатель

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодатель - юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков.

Чекодержатель - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Порядок и условия использования чеков в платежном обороте регулируются частью второй Гражданского кодекса Российской Федерации, а в части, им не урегулированной, - другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Чеки могут применяться как при наличных, так ибезналичных расчетах.Кредитные организациимогут выпускать собственные чеки для осуществления безналичных расчетов. Этими чеками пользуются клиенты банка-эмитента, а также с помощью таких чеков могут проводиться межбанковские расчеты. Чеки должны оформляться по установленной форме.ЦБРФ установилперечень реквизитов чека , а форму чека устанавливает кредитная организация самостоятельно.

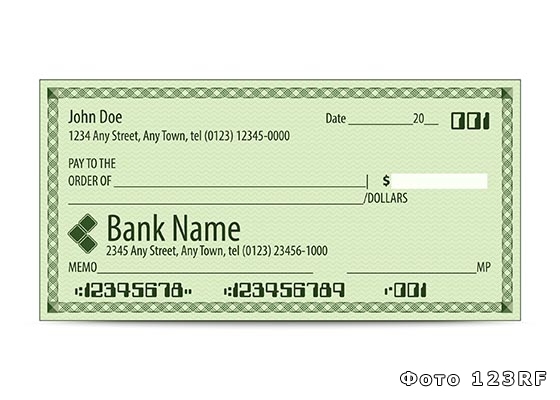

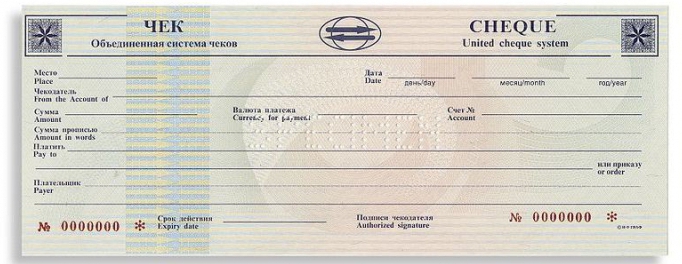

Чек должен содержать следующие реквизиты:

наименование «чек», включенное в текст документа;

поручение плательщику выплатить определенную денежную сумму;

наименование плательщика и указание счета, с которого должен быть произведен платеж;

указание валюты платежа;

указание даты и места составления чека;

подпись лица, выписывающего чек, - чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Условия применения чека устанавливаются ЦБ РФ. При расчетах чеками клиенты заключают между собой договор о расчетах. В этом договоре обязательно указывается порядок открытия и ведения счетов для расчетов чеками. Составляются способы и сроки передачи информации, порядок подкрепления чековых счетов клиента, обязательство сторон и др. Каждый банк разрабатывает внутрибанковские правила чековых расчетов, содержание формы чека, условия оплаты чеков, сроки расчетов, оформление расчетов и др.

Срок действия чеков:

10 дней - на территории РФ;

20 дней - на территории СНГ;

70 дней - если чек выписан на территории другого государства.

В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

Отзыв чека по истечении срока для его предъявления не допускается.

Выдача чека не погашает денежного обязательства, по исполнению которого он выдан.

Оплата чека

Предоставление чека в банк , обслуживающий чекодержателя, на инкассо для получения платежа означает предъявление чека к платежу. Чек оплачивается плательщиком за счет денежных средств чекодателя . Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Отказ от оплаты чека должен быть удостоверен одним из следующих способов:

Совершением нотариусом протеста либо составлением равнозначного акта в порядке, установленном законом.

Отметкой плательщика на чеке об отказе в его оплате с указанием даты представления чека к оплате.

Отметкой инкассирующего банка с указанием даты о том, что чек своевременно выставлен и не оплачен.

Протест (или равнозначный акт) должен быть совершен до истечения срока предъявления чека. Если чек предоставлен в последний день срока, то протест (или равнозначный акт) может быть совершен в следующий рабочий день.

Чекодержатель обязан известить своего индоссанта и чекодателя о неплатеже в течение двух рабочих дней, следующих за днем совершения протеста (или равнозначного акта).

Каждый индоссант должен в течение двух рабочих дней, следующих за днем получения им извещения, довести до сведения своего индоссанта полученное им извещение. В тот же срок извещение направляется тому, кто дал аваль за это лицо.

Не пославший извещения в указанный срок не теряет своих прав. Он возмещает убытки, которые могут произойти вследствие неизвещения о неоплате чека. Размер возмещаемых убытков не может превышать сумму чека.

При отказе плательщика от оплаты чека чекодержатель вправе по своему выбору предъявить иск к одному, нескольким или ко всем обязанным по чеку лицам (чекодателю, авалистам, индоссантам), которые несут перед ним солидарную ответственность.

Бланки чеков изготовляются по единому образцу.

Чек является ценной бумагой . Бланки чеков считаются бланками строгой отчетности . Для расчетов через учреждения ЦБ РФ применяются только чеки, имеющие на лицевой стороне обозначение «Россия» и две параллельные линии, обозначающие общую кроссировку. Чек должен иметь покрытие. Покрытием чека в банке чекодателя могут быть:

средства, депонированные чекодателем на отдельном счете;

средства на соответствующем счете чекодателя, но не свыше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков. В этом случае банк может гарантировать чекодателю при временном отсутствии средств на его счете оплату чеков за счет средств банка.

Вместе с чеками банк выдает клиенту идентификационную карточку (чековую книжку) в одном экземпляре независимо от количества чеков и идентифицирует чекодателя по каждому чеку. Карточка содержит наименование банка и его адрес, номер карточки, имя хозяйствующего субъекта или гражданина, подпись, номер счета и паспортные данные чекодателя. На оборотной стороне указываются условия, при которых гарантируется оплата чека. Такими условиями являются следующие:

чек может быть выписан на сумму, не превышающую указанный лимит;

подпись чекодателя должна соответствовать образцу подписи на карточке;

идентификация чекодателя осуществляется путем сравнения его паспортных данных с данными, указанными в чековой карточке;

чек должен быть оплачен в полной сумме, на которую он выписан, без какой-либо комиссии.

Расчеты чеками осуществляются по схеме (рис. 6):

покупатель предоставляет в обслуживающий его банк заявление на получение чеков и платежное поручение на депонирование сумм (если оно осуществляется) или заявление в двух экземплярах для приобретения чеков, оплата которых гарантирована банком;

в банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т. е. проставляются наименование банка, номер лицевого счета, название чекодателя и лимит суммы чека;

покупателю выдаются чеки и чековая карточка;

продавец предъявляет покупателю документы на отгруженную продукцию (выполненные работы, оказанные услуги);

покупатель выдает чек продавцу;

продавец предъявляет чек в банк, обслуживающий продавца, при реестре чеков;

в банке, обслуживающем продавца, зачисляются денежные средства на счет продавца;

банк продавца предъявляет чек для оплаты банку, обслуживающему покупателя;

банк, обслуживающий покупателя, списывает сумму чека за счет ранее забронированных сумм;

банки выдают клиентам выписки из счетов банка.

Чеки в межбанковских расчетах

Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациямии определяющими порядок и условия использования чеков.

Чеки кредитных организаций могут использоваться клиентами кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений .

Межбанковское соглашение о расчетах чеками может предусматривать:

условия обращения чеков при осуществлении расчетов;

порядок открытия и ведения счетов, на которых учитываются операции с чеками;

состав, способы и сроки передачи информации, связанной с обращением чеков;

порядок подкрепления счетов кредитных организаций - участников расчетов;

обязательства и ответственность кредитных организаций - участников расчетов;

порядок изменения и расторжения соглашения.

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

перечень участников расчетов данными чеками;

срок предъявления чеков к оплате;

условия оплаты чеков;

ведение расчетов и состав операций по чекообороту;

бухгалтерское оформление операций с чеками;

порядок архивирования чеков.

Чек – это письменное указание владельца банковского счёта (чекодателя) банку оплатить указанную в нём сумму лицу, предъявившему чек (чекодержателю). Чекодатель имеет текущий банковский счёт, где хранятся деньги. Составитель чека (чекодатель) указывает валюту платежа, дату составления чека, имя ремитента (чекодержателя). Чек – оборотный документ, передаваемый путём вручения или с помощью индоссамента (передаточной надписи).

Чекодателями и чекодержателями (ремитентами) могут быть как физические, так и юридические лица. Отдельные образцы чеков начали применяться в 9 веке, однако только в середине 20 века чеки стали распространённым средством безналичных расчётов. Ко второй половине ХХ века, изготовление чеков стало автоматизированным, миллиарды чеков выпускались ежегодно.

Виды чеков в зависимости от метода выпуска.

1. «Чек на предъявителя» считается таковым, если на его лицевой стороне проставлена надпись «или на предъявителя». Сумма выплачивается лицу, указанному в чеке или любому другому лицу, представляющему чек в банк для оплаты. Однако такие чеки связаны с определённым риском, так как, если чек потерян, лицо, нашедшее такой чек, вправе получить указанную сумму в банке.

2. «Ордерный чек». Когда на лицевой стороне чека вместо слов «на предъявителя» указано «ордерный», такой чек считается «ордерным». Чек подлежит оплате лицу, указанному в нём или другому лицу, указанному в передаточной надписи (индоссаменте). Передаточная надпись проставляется на оборотной стороне ордерного чека и удостоверяет переход прав по чеку.

3. «Некроссированный/открытый чек». Если лицевая сторона чека не перечёркнута, такой чек именуется «некроссированным» или «открытым». «Открытый чек» может быть «ордерным» или на «предъявителя» и используется в большинстве случаев для получения наличных денег.

4. «Кроссированный чек» – чек, на лицевой стороне которого проведены две параллельные линии. На лицевой стороне может быть также написано «только на счёт чекодержателя» или «не могущий быть переуступленным». По «кроссированному чеку» нельзя получить наличные деньги. Банк переводит сумму, указанную в чеке, на счёт чекодержателя.

5. «Просроченный чек». Если чек предъявляется в банк по истечении шести месяцев с момента его выдачи, такой чек считается просроченным и не принимается банками.

Виды чеков в зависимости от функциональности.

1. «Локальный чек» действителен в конкретном городе и представляется в определённое отделение банка, в котором чекодатель имеет счёт. Предъявитель чека вправе пойти в указанный банк и получить наличные деньги. Если такой чек предъявляется в другом банке, плательщик (банк) взимает фиксированные сборы.

2. «Паритетный чек» – чек, который принимается в отделениях банка на территории всей страны. При предъявлении «паритетного чека» банк не взимает фиксированные сборы.

3. «Дорожный чек» – чек, выдаваемый в большинстве случаев банками, по которому чекодержатель может получить наличные деньги во время туристических поездок. «Дорожный чек» считается аналогом наличных денег.

Расчёты чеками являются наиболее безопасными и рациональными для бизнесменов. Однако в последнее время электронные платежные системы сменяют чеки.

Без использования наличных денег возникла много столетий назад – скорее всего, еще до появления банковской системы. Но только после появления сети банков в разных городах и государствах безналичные расчёты стали удобными и безопасными.

Одной из форм таких расчётов являются банковские чеки. Что это такое, в каких случаях они используются и для чего нужны?

Что представляет собой банковский чек?

Стандартный банковский чек – это финансовый документ, по сути, представляющий собой распоряжение банку выдать предъявителю или держателю чека определённую сумму со счёта чекодателя.

Он выписывается на стандартном бланке и является документом так называемой строгой отчётности. Это значит, что каждый бланк имеет свой номер, и когда выписывается чек, корешок бланка остается у чекодателя, чтобы впоследствии можно было провести сверку сумм, выплаченных в виде чеков.

Получить деньги по чеку можно только в определённом банке, как и выписать чек на их получение. Выплачивать деньги по чекам имеют право только банки, другим коммерческим организациям это запрещено.

Для того, чтобы иметь возможность выписывать чеки, необходимо заключить договор с банком, в котором имеется текущий счёт, на выплату средств по чекам. Банк выдаёт своему клиенту чековую книжку, состоящую из определённого количества пронумерованных бланков.

Использовать чеки могут как физические лица, так и организации, компании, предприятия. Выписанный чек должен быть использован в течение 10-дневного срока, иначе он теряет силу. В государствах СНГ срок действия чека составляет 20 дней, в более отдалённых странах – до 70 календарных дней.

Какие данные содержит чек?

Информация, содержащаяся в чеке, регламентируется государственными документами и обязательно содержит:

Слово «Чек» в названии документа;

- написанную цифрами и прописью сумму выплаты, с указанием валюты, в которой требуется провести выплату;

Информацию о чекодержателе (ФИО, название организации и т.д.);

Реквизиты счёта в этом банке, с которого будет списана сумма;

Дату выдачи чека;

Личную подпись владельца счета.

Если чек заполнен неправильно, он не может быть обналичен ни под каким видом.

Разновидности чеков

За столетия существования системы безналичных чековых расчетов образовались несколько разных видов чеков, используемых в том или ином случае. Они могут быть:

- именными – выписанными на конкретного получателя, с указанием его личных данных;

- ордерными – выписанными на одного получателя, но с правом передачи другому лицу, данные которого указываются на обороте документа;

- предъявительскими

– выписанными без указания паспортных данных получателя.

Именные и ордерные чеки могут использовать только люди или организации, которые в них указаны. Предъявительский чек действителен для любого, кто его предъявит для получения указанной суммы в банке.

По предназначению чеки бывают:

- денежные – используемые для непосредственной выплаты наличных денег указанному в документе чекодержателю;

- расчётные – применяемые для проведения безналичных расчетов со счёта чекодателя на счет чекодержателя.

В свою очередь расчетные чеки бывают покрытыми, т.е. деньги переводятся только при наличии их на счёте, и непокрытыми – в этом случае выплату осуществляет банк из своих средств, кредитуя, таким образом, чекодателя, если его счёт пуст.

Как обналичивают чеки?

Процедура обналичивания выданного чека на банковском языке называется «инкассо». Сегодня она практикуется в очень немногих банковских учреждениях, так как благодаря интернет-банкингу, системе SWIFT и другим инструментам безналичных расчётов надобность в чеках возникает очень редко. Для того, чтобы обналчить выданный вам чек, нужно:

Связаться с банком, на который он выписан, и выяснить, в каком отделении проводят инкассо;

Явиться в указанное отделение с чеком и паспортом;

Написать заявление на инкассо чека;

Сделать на чеке передаточную надпись (обязательно в присутствии сотрудника банка), скреплённую подписью и датой.

Банк проверяет правильность заполнения чека и выдаёт вам его копию, оригинал же остается в архиве банка для отчётности. Обналичивание – услуга не бесплатная и обходится, в зависимости от расценок банка, от 1 до 5% суммы чека.

В развитых странах для расчетов между физическими и юридическими лицами используются в том числе и чеки. Их обращение не вызывает лишних вопросов. Иначе обстоят дела в России и на Украине. О том, почему так происходит, вы узнаете из этой статьи.

Определение

Банковский чек - ценная бумага с письменным распоряжением банку уплатить держателю указанную сумму. Если такой документ выписан для осуществления безналичных платежей, то в операции будут участвовать четыре стороны:

- Банк, который выдает клиенту бланки и обеспечивает их оплату.

- Чекодатель - лицо, выписавшее документ. Чекодатель гарантирует получение средств контрагентом путем оплаты товаров, работ, услуг.

- Держатель - человек или организация, которые получили ценную бумагу и могут потребовать выдачу денег по ней.

- Банк чекодержателя, который может перечислить средства на счет клиента.

Особенности использования

Расчеты между физическими лицами при помощи чеков пока не практикуются в РФ. Зато за рубежом такой метод широко распространен. Перед выдачей бланков банк обязан внести в них сведения, которые подтверждают подлинность документов:

- наименование финансовой организации, ее местонахождение - в верхней части слева (если документ выписывается филиалом, то его адрес должен быть указан справа);

- номер учреждения, согласно ЦБР;

- наименование чекодателя, ФИО физического лица;

- на оборотной стороне должен быть указан лимит.

Вместе с чеками банк выдает клиенту один экземпляр идентификационной карточки. При последующих перевыпусках она может не заменяться, если сумма лимита не была превышена. Банковский чек можно использовать, только если на счету клиента имеется достаточная сумма денег, чтобы сразу оплатить услуги финансовой организации. Эту проблему можно решить такими способами:

- лимитированная сума снимается с расчетного счета клиента и перечисляется на отдельный счет контрагента в банке, с него будут в дальнейшем списываться средства по чекам;

- при временном отсутствии средств у клиента банк может их компенсировать за счет собственных средств.

Основная функция банковского чека заключается в его использовании в качестве средства платежа при покупке товаров и погашении долгов по взаиморасчетам. Также чек - это:

- способ получения денег в финансовой организации;

- инструмент безналичных расчетов.

Виды банковских чеков

Именной чек выписывается на конкретного получателя. Только это лицо может получить денежную сумму.

Ордерный чек также выписывается на конкретного человека, но обналичить его может кто угодно. Это возможность фиксируется передаточной надписью (индоссаментом) на обороте.

Чек на предъявителя можно передать другому лицу без дополнительных отметок на самой бумаге. В некоторых случаях в таких ЦБ указывается конкретный получатель средств.

Кроссированный чек не подлежит обналичиванию. Он работает по такой схеме: владелец представляет ценную бумагу в банк, который перечисляет сумму со счета "эмитента" держателю.

Чек при оплате банковской картой товаров в магазине не относится ни к одному из вышеперечисленных видов. Он не является ценной бумагой, а только подтверждает факт перечисления средств.

Заполнение банковского чека

Чтобы получить бланки, предприятие должно предоставить заявление, подписанное директором организации. Для обеспечения платежей задепонированными средствами необходимо также выписать платежное поручение. Чекодержатель должен проверить следующие реквизиты:

- паспортные данные чекодателя;

- подпись лица, выписавшего документ;

- сумма не должна превышать ту, которая указана на оборотной стороне;

- номер счета в документе должен соответствовать данным в карточке;

- на обороте предприятие делает оттиск штампа поверх росписи должностного лица.

Банковский чек регистрируется в реестре. Он должен быть предъявлен к оплате в течение 10 дней после выдачи.

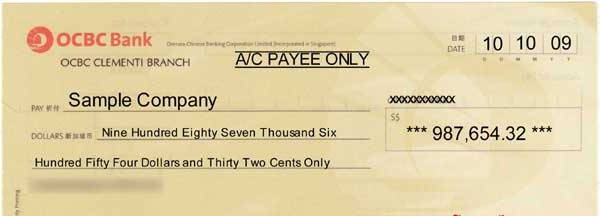

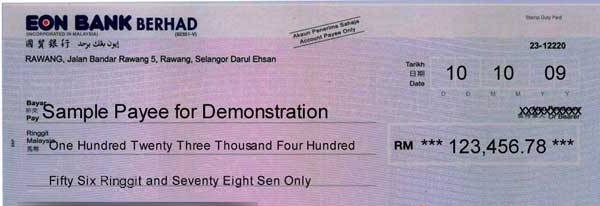

Банковский чек, образец которого представлен ниже, должен быть заполнен по таким правилам:

- Все данные вносятся шариковой ручкой.

- Даты ставятся прописью.

- При указании суммы цифрами обязательно двойное прочеркивание свободных мест.

- На именном бланке после «заплатите» указывается полностью ФИО держателя в родительном падеже.

- Сумма прописью вписывается с начала строки. По окончании ставится слово "рублей". Пробелы недопустимы.

- Подписывается банковский чек только шариковой ручкой после полного заполнения реквизитов.

- Поправки в документе недопустимы.

- Заполненный чек скрепляется печатью. Оттиск не требуется, только если в карточке с образцами указано, что предприятие работает без него.

- Все реквизиты корешка должны быть заполнены.

- Расписка о получении чека, которую забирает банк, находится здесь же.

- При условии закрытия расчетного счета в банк нужно вернуть чековую книжку и все неиспользованные корешки.

Схема обращения документа

- Чекодатель обращается с заявлением о выдаче бланков и платежным поручением для депонирования средств.

- Банк заполняет реквизиты и отдает документы держателю вместе с идентификационной карточкой.

- Организация выписывает чек.

- Держатель составляет 4 экземпляра документа и передает их в банк для получения средств.

- Финансовая организация направляет оригинал и три копии в РКЦ. Эта структура зачисляет деньги на корсчет чекодержателя. Один экземпляр остается в РКЦ. Остальные два направляются в соответствующую структуру, которая обслуживает финансовую организацию чекодателя.

- На основе реестров банк списывает деньги со счета клента и отражает эту операцию в РКЦ.

Обналичивание средств физическими лицами в РФ

- Отдать банковский чек на инкассо. Суть операции заключается в том, что финансовая организация отправляет ЦБ в учреждение, которое его выписало. Если документ подлинный, то корреспондент переводит указанную сумму. За эту операцию снимается комиссия. В Сбербанке она составляет 3% (минимум 3 $). Эти деньги клиент платит не в момент получения перевода, а при оформлении заявки. Если документ недействителен, то комиссия не возвращается. В коммерческом банке могут попросить дополнительный залог в размере 25-50 $. Это самая надежная схема, но процесс занимает полтора-два месяца.

- Обналичить средства можно и за границей во время путешествия. Обменять можно хоть сразу все чеки. При этом доход не будет известен налоговой инспекции в РФ.

- Если поездка за границу в ближайшее время не запланирована, а деньги нужны как можно скорее, то можно воспользоваться дополнительной услугой банка: открыть корреспондентский счет, на который будут перечисляться средства с обналиченных чеков. Процесс занимает до трех недель. Но обслуживание дорогое и процент за услугу высокий.

Проблемы обращения на Украине

У ближайших соседей дела обстоят еще хуже. В 2013 году American Express перестала поставлять дорожные чеки на Украину. Но сдать их на инкассо еще можно. Количество организаций, в которых примут банковский чек, выписанный Google AdSence, постоянно сокращается. Такая тенденция вызвана развитием современных методов расчетов, связанных с дистанционным управлением.

Операции с чеками все еще невыгодны клиентам и банкам на Украине. Зарубежные финансовые организации либо отказываются принимать на инкассо именные ЦБ, либо повышают тарифы. Вторая проблема вызвана малой доходностью операции и большими затратами на проверку данных. Такая же тенденция наблюдается в отечественных банках: размер комиссии год назад увеличился на 0,5-2 п.п. в среднем, а лимиты не изменились.

Резюме

Чеки используются как средство платежа за границей. На Украине и в России этот инструмент менее популярен. Его использование доставляет массу проблем держателям. На сегодняшний день используются такие виды банковских чеков, как кроссированный и на предъявителя. Ими погашаются взаимозачеты между юридическими лицами. Фрилансеры, которые зарабатывают на иностранных ресурсах, получают именные документы. Но обналичить их все равно довольно тяжело. Заплатив большой процент и прождав около двух месяцев, чекодержатель может вообще не получить выплату.

Чеком признается документ установленной формы, содержащий ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Впервые чеки стали применяться на рубеже XVI-ХVII веков в Великобритании и Нидерландах и имели форму банковых квитанций на предъявителя, которые можно было использовать для расчетов. Первые чековые законы были приняты в ряде европейских стран во второй половине XIV века. По мере развития торговли и банковского дела чеки стали применяться не только во внутреннем платежном обороте, но и в международных расчетах. С целью унификации порядка применения чеков в 1931 году в Женеве была принята международная чековая конвенция, на которой основывается современное чековое законодательство многих стран мира.

С момента возникновения и по сегодняшний день важнейшей функцией чека является перевод денежных средств и расчеты. Чек, как платежный инструмент, преобладает в западных расчетных системах. Помимо этого на практике чек может использоваться, с одной стороны, как долговая ценная бумага, а с другой - в качестве суррогата наличности.

Чек должен содержать следующие обязательные реквизиты:

1) наименование «чек», включенное в текст документа;

2) поручение плательщику выплатить определенную денежную сумму;

3) наименование плательщика и указание счета, с которого должен быть произведен платеж;

4) указание валюты платежа;

5) указание даты и места составления чека;

6) подпись лица, выписавшего чек, - чекодателя.

Никакие поправки в тексте чека не допускаются. Отсутствие в чеке какого- либо из указанных реквизитов лишает документ силы чека и вызовет отказ банка его оплатить. Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя. Указание в чеке о процентах считается ненаписанным.

В форме чека могут содержаться и дополнительные реквизиты, которые определяются кредитной организацией самостоятельно. Они не предусмотрены современным законодательством, но давно выработаны банковской практикой, как в России, так и за рубежом. К наиболее распространенным дополнительным реквизитам чека относятся пометка «расчетный», а также общее и специальное кроссирование чека. Чеки заполняются ручками с пастой, чернилами черного, синего или фиолетового цвета (допускается заполнение чеков на пишущей машинке шрифтом черного цвета). Использование факсимиле при подписании чеков не допускается. На чеке, выданном юридическим лицом, должна быть его печать.

Субъектами чекового оборота являются:

. чекодатель - лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков;

. чекодержатель - лицо, в пользу которого выдан чек;

. плательщик - банк или иное кредитное учреждение, получившее лицензию на совершение банковских операций, в котором находятся денежные средства чекодателя и производящее платежи по предъявленному чеку.

Чек используется для платежа по обязательству между чекодателем и чекодержателем, погашение денежного обязательства происходит не в момент выдачи чека, а в момент его оплаты. Отзыв чека до истечения срока для его предъявления не допускается. Чек оплачивается за счет средств чекодателя. Как один из высоколиквидных компонентов денежной массы, чек относится к денежному агрегату М1.

Основными свойствами чека являются:

. абстрактный характер обязательства, выраженного чеком (текст чека не содержит ссылки на сделку, являющуюся основанием его выдачи);

. безусловный характер обязательства по чеку (чек содержит простое и ничем не обусловленное предложение уплатить определенную сумму);

. чек - всегда денежное обязательство (содержит предложение уплатить определенную денежную сумму);

. чек - всегда письменный документ;

. чек - документ, имеющий строго установленные обязательные реквизиты (отсутствие хотя бы одного из них, за некоторыми исключениями, приводит к утрате данным документом силы чека);

. стороны, обязанные по чеку, несут солидарную ответственность;

. плательщиком по чеку всегда выступает банк или иной финансовый институт, имеющий банковскую лицензию.

Как видно, черты чека и векселя схожи за исключением последней. До сих пор в англо-американском законодательстве чек определяется как переводной вексель, трассатом в котором выступает банк.

В зависимости от характера владения и использования различают именные, ордерные и предъявительские чеки.

Именной чек выписывается на определенное лицо с оговоркой «не приказу», такой чек не может далее обращаться, переходить из рук в руки по передаточной надписи. В российской практике все чеки, используемые для получения наличных денег, являются именными.

Российское законодательство запрещает передачу именных чеков другим лицам, за исключением случаев обращения взыскания на имущество чекодержателя.

Ордерный чек выписывается на определенное лицо с оговоркой «приказу» или без нее, т. е. он может обращаться, передаваться держателем по индоссаменту другим лицом.

Предъявительский чек выписывается на предъявителя или без указания чекодержателя и обращается путем простого вручения. Если ордерный чек содержит бланковый индоссамент, то чек обращается также путем вручения, без совершения передаточной надписи.

Кроме этого в законодательстве и на практике также выделяют: а) расчетные чеки, б) безвалютные чеки, в) кроссированные чеки.

Расчетный чек - это чек, по которому запрещена оплата наличными деньгами. Для того чтобы чек стал расчетным, на его лицевой стороне делается надпись «расчетный». Впервые расчетные чеки появились в Германии. Немецкие банки пытались привить своей клиентуре систему использования чека не для выкачивания денег из банка, а для усиления притока денег в банк.

Безвалютный чек - чек, не имеющий покрытия (зарезервированной денежной суммы на счете в банке плательщика, открытой кредитной линии и т. п.). Такие чеки оплачиваются за счет средств банка-плательщика, представляемых чекодателю в кредит.

Кроссированный чек - это чек, перечеркнутый двумя параллельными линиями на его лицевой стороне чека.

В настоящее время в развитии чековой формы расчетов в России складывается парадоксальная ситуация. Использование классических чеков встречается весьма редко. Вместо них широкое применение получили документы, содержащие в своем названии слово «чек», но по своей юридической природе чеками не являющиеся. Их обращение регулируется не чековым законодательством, а специальными инструкциями эмитентов.

Подобные документы можно разделить на две группы - это квазичеки и чековые суррогаты. Квазичеки не имеют с классическими чеками ничего общего, они напоминают облигации, к ним относятся целевые чеки на приобретение товаров и приватизационные чеки (ваучеры). Чековые суррогаты, обладают некоторыми свойствами классических чеков, но в связи с особыми условиями своего оборота могут выполнять лишь часть функций, присущих классическим чекам. К чековым суррогатам следует отнести дорожные и кассовые чеки.

К целевым чекам относятся целевые расчетные чеки на приобретение легковых автомобилей и чеки «Урожай». В нашей стране они получили широкое распространение в конце 80-х - начале 90-х годов XX века ввиду дефицитности многих товаров в свободной продаже. По своей юридической природе это не расчетные документы, а государственные долговые товарные обязательства.

Приватизационные чеки (ваучеры) были введены в обращение в соответствии с Указом Президента РФ от 14 октября 1992 года № 1229 «О развитии системы приватизационных чеков в РФ». Приватизационные чеки признавались государственными ценными бумагами целевого назначения и эмитировались в целях ускорения передачи государственного имущества гражданам России и привлечения к процессу приватизации широких слоев населения. Каждый гражданин РФ имел право получить по одному приватизационному чеку равной номинальной стоимости, определенной в 10 тыс. рублей. Ваучеры были срочными ценными бумагами и действовали в течение одного года. Приватизационные чеки могли использоваться в качестве средства платежа в процессе приватизации лишь один раз. Также они могли покупаться и продаваться без ограничений, являясь ценными бумагами на предъявителя.

Дорожные чеки эмитируются крупнейшими банковскими учреждениями и служат для удобства хранения и конвертации денежных средств во время поездок, поскольку они представляют собой один из способов защиты владельца от утери и кражи денег. Такие чеки представляют собой платежные документы в виде сертификатов на определенную денежную сумму в иностранной валюте. Можно сказать, что дорожный чек - это распоряжение одного банка другому выплатить обозначенную в чеке сумму денег владельцу чека по образцу его подписи.

Помимо традиционных дорожных чеков международных платежных систем в отечественной банковской практике стали использоваться схожие с дорожными чеками документы. Так, Сбербанк России предлагает клиентам - физическим лицам в целях надежного хранения денежных средств во время поездок по России использовать расчетные чеки. Несмотря на название, сущность расчетных чеков Сбербанка заключается не в том, чтобы быть средством безналичного платежа, а в том, чтобы обеспечить сохранность денег клиента во время путешествий внутри страны.

Кассовые чеки применяются для получения клиентом-организацией наличных денежных средств на различные собственные нужды. Особо широкое распространение данный вид чеков получил в практике Сбербанка России и многих других коммерческих банков. В случае применения кассовых чеков их использование имеет строго целевое назначение. Наличные деньги, полученные предприятиями в банках, расходуются на цели, указанные в чеке.

Действующее российское законодательство не упоминает о возможности существования электронной версии чеков, но такие документы уже получили применение в сфере Internet-платежей. Законодательство не содержит конкретных норм о том, должен ли чек составляться только на бумаге. Более того, договором банковского счета может быть предусмотрено удостоверение прав распоряжения денежными суммами, находящимися на счете, электронными средствами платежа. Чек является не только ценной бумагой, но и расчетным документом, а согласно положения о безналичных расчетах, расчетный документ в установленных случаях может быть оформлен в виде электронного платежного документа.