1. Выдача наличных денежных средств под отчет

Развитие коммерческих связей торговых организаций с российскими и иностранными партнерами приводит к неизбежности командировочных и представительских расходов. Ведь для ведения деловых переговоров, заключения контрактов, приобретения товара или какого-либо имущества, в иных целях представителям российских торговых фирм нередко приходится выезжать в командировки, как по России, так и за рубеж. Кроме того, для установления устойчивых экономических связей невозможно обойтись без представительских расходов. А командировочные и представительские расходы неизменно связаны с подотчетом.

Осуществляя хозяйственную деятельность, любая организация неизменно сталкивается с необходимостью выдачи наличных денежных средств под отчет своим сотрудникам. Помимо командировок и представительских расходов, выдачи наличных денежных средств под отчет в организации торговли, как правило, связана с приобретением ГСМ, канцелярских или хозяйственных принадлежностей.

Рассмотрим основные правила выдачи подотчетных сумм, порядок их документирования, обоснованность включения расходов по подотчету в расходы, учитываемые при налогообложении прибыли, вопросы по налогу на добавленную стоимость.

Правила выдачи, и предоставления отчетности по использованию подотчетных сумм установлены Порядком ведения кассовых операций в Российской Федерации (далее Порядок ведения кассовых операций) (Приложение №!), утвержденных Решением Совета директоров ЦБ РФ от 22 сентября 1993 года №40 (смотрите Письмо ЦБ РФ от 4 октября 1993 года №18 «Об утверждении «Порядка ведения кассовых операций в Российской Федерации» (Приложение №!)).

Согласно пункту 11 Порядка ведения кассовых операций (Приложение №!) организации выдают наличные деньги под отчет на хозяйственно-операционные расходы, а также на расходы уполномоченных организаций, отдельных подразделений хозяйственных организаций, в том числе филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организаций в размерах и на сроки, определяемые руководителями предприятий.

Пунктом 11 Порядка ведения кассовых операций (Приложение №!) предусмотрено также следующее:

Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели;

Лица, получившие наличные деньги под отчет, обязаны не позднее 3 рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки, предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним.

Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу.

Передача выданных под отчет наличных денег одним лицом другому запрещается.

Как видим, данный пункт содержит все основные правила выдачи, расходования и отчетности по подотчетным суммам.

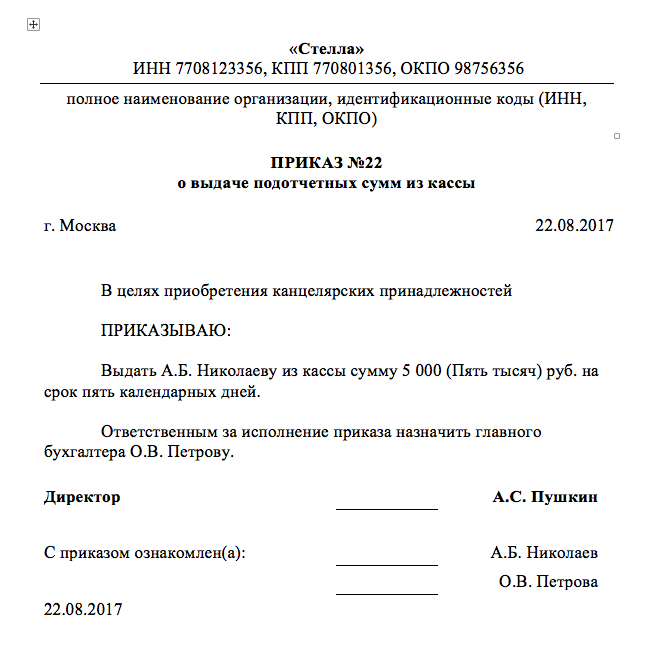

Обратите внимание, что Порядком ведения кассовых операций (Приложение №!) не устанавливает ограничений по поводу сумм, которые организация может выдать под отчет на хозяйственно-операционные расходы. Размер и срок, на который они выдаются в подотчет, устанавливаются организацией самостоятельно, на основании приказа руководителя.

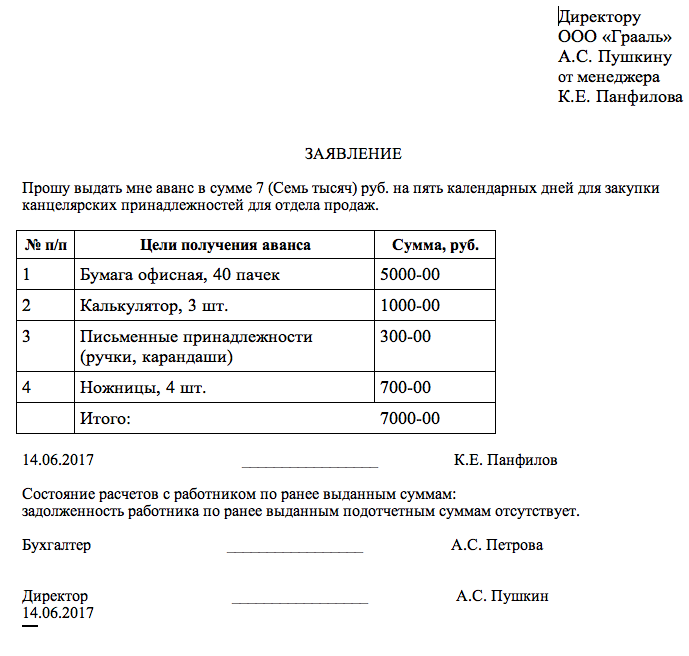

Наличные денежные средства, выдаваемые под отчет на хозяйственные нужды, в том числе на приобретение горюче-смазочных материалов, могут выдаваться только определенному кругу лиц - работников торговой организации, список которых утверждается руководителем. Значит, в обязательном порядке в бухгалтерской службе организации должен быть приказ, содержащий перечень лиц, которые имеют право получить наличные деньги под отчет. Срок, на который могут выдаваться суммы, на хозяйственные расходы законодательно не ограничен, однако, такие сроки организация обязана устанавливать самостоятельно и закреплять это положение соответствующим приказом.

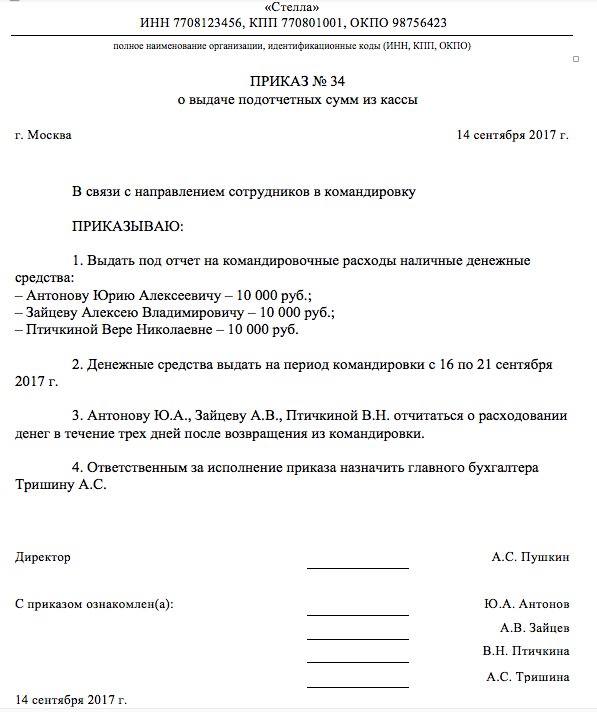

Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели. Основанием для выдачи подотчетных средств на командировочные расходы служит командировочное удостоверение или приказ руководителя организации о направлении работника организации в служебную командировку.

Для осуществления расчетов наличными деньгами каждая организация должна иметь кассу. Поэтому наличные деньги под отчет выдаются только через кассу торговой организации. По установленной форме торговая организация ведет кассовую книгу. Выдача наличных денег из кассы оформляется расходным кассовым ордером, в котором обязательно указывается целевое назначение подотчетной суммы. Расходование подотчетных сумм на иные цели не допускается.

Получая наличные денежные средства из кассы торговой организации на какие-то определенные цели, подотчетное лицо в дальнейшем обязано отчитаться по расходованию данных сумм. Отчет об израсходованных подотчетных суммах должен быть сдан в установленные сроки.

Лица, получившие наличные деньги под отчет, обязаны не позднее 3 рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки, предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

Бухгалтеру следует проверить целевое расходование средств, выданных командированному работнику, а также наличие всех оправдательных документов, подтверждающих его расходы (билеты на проезд, счета на оплату жилья и другие).

2. УНИФИЦИРОВАННАЯ ФОРМА №АО-1, ПРАВИЛА ЕЕ ЗАПОЛНЕНИЯ

По истечении установленного срока сотрудник торговой организации, получивший денежные средства в подотчет, обязан предоставить в бухгалтерию авансовый отчет, по унифицированной форме №АО-1 (Приложение №!), утвержденной Постановлением Госкомстата РФ от 1 августа 2001 года №55 «Об утверждении унифицированной формы первичной документации №АО-1 «Авансовый отчет»« (Приложение №!) с приложением всех оправдательных документов, подтверждающих произведенные расходы.

Форма №АО-1 «Авансовый отчет» предназначена для применения юридическими лицами всех форм собственности (кроме бюджетных учреждений), введена в действие с 1 января 2002 года и применяется для учета денежных средств, выданных подотчетным лицам на административно-хозяйственные расходы.

В отличие от ранее действующей формы авансового отчета новый бланк содержит реквизиты, предусматривающие отражение подотчетных сумм, как в рублях, так и в иностранной валюте.

Рассмотрим порядок заполнения данного документа на конкретном примере.

Пример?.

Предположим, что менеджер коммерческого отдела ООО «Торговля» Иванова Г.Н. (табельный номер 31) 10 марта текущего года получила из кассы организации денежные средства на хозяйственные расходы (закупку картриджа) 3000 рублей.

11 марта текущего года Иванова Г.Н. приобрела картридж за 2 700 рублей, (НДС не облагается) и сдала в кассу остаток неиспользованной суммы в размере 300 рублей, по приходному кассовому ордеру №158 от 11 марта текущего года При покупке картриджа продавец розничного магазина выдал чек ККТ и товарный чек. Данные документы были приложены к авансовому отчету. Остатка по предыдущему авансу у Ивановой не было. Авансовый отчет №15 от 11 марта текущего года Иванова сдала вместе с оправдательными документами в бухгалтерию, подписал авансовый отчет главный бухгалтер Федорова М.Г. и утвердил руководитель организации Ивченко П.М.

На основании полученных документов бухгалтерия приняла картридж к учету.

Унифицированная форма №АО-1

Утверждена

Постановлением

Госкомстата России

| УТВЕРЖДАЮ | ||||||||

| Отчет в сумме | Две тысячи |

|||||||

| Номер | Дата | семьсот | руб. | коп. | ||||

| АВАНСОВЫЙ ОТЧЕТ | Руководитель | директор |

||||||

должность |

||||||||

Ивченко П.М. |

||||||||

расшифровка подписи |

||||||||

«11» марта 2027 г. | ||||||||

Наименование показателя | |||||||

| Предыдущий аванс | |||||||

перерасход | |||||||

| Получен аванс 1. из кассы 10.03.2027 | 3.000,00 | ||||||

| 1а. в валюте (справочно) | |||||||

| 2. | |||||||

| Итого получено | 3.000,00 | ||||||

| Израсходовано | 2.700,00 | ||||||

| Остаток | |||||||

| Перерасход | |||||||

| Приложение | документов на | листах | ||||

| Отчет проверен. | К утверждению в сумме | Две тысячи семьсот |

||||

сумма прописью |

||||||

| руб. | коп. ( | руб. | коп.) | |||

| Главный бухгалтер | Федорова М.Г. |

|||||

расшифровка подписи |

||||||

| Бухгалтер | Федорова М.Г. |

|||||

расшифровка подписи |

||||||

линия отреза

| Расписка. | Принят к проверке от Ивановой Г.Н. | авансовый | ||||||

| отчет № | 15 от «11» марта 2027 г. | |||||||

| на сумму | две тысячи семьсот | руб. | коп., | количество документов | ||||

прописью | ||||||||

| листах | ||||||||

| Бухгалтер | Федорова М.Г. | «11» марта 2027 г. | ||||||

| расшифровка подписи | ||||||||

Оборотная сторона формы №АО-1

Документ, подтверждающий производственные расходы | Наименование Документа (расхода) | Сумма расхода | Дебет счета субсчета |

|||||

По отчету | Принятая к учету |

|||||||

| 1 | 11.03. | 123 | Товарный чек | |||||

| 2 | 11.03. | 00765442 | Чек ККТ | 2700,00 | 2700,00 | 10-9 | ||

| Итого: | 2700,00 | 2700,00 | ||||||

Окончание примера.

Авансовый отчет - документ двусторонний. Заполняется данный документ и подотчетным лицом и бухгалтером торговой организации. Составляется авансовый отчет в одном экземпляре, причем он может быть заполнен и на бумажном и на машинном носителе.

Подотчетное лицо на лицевой стороне указывает наименование организации, номер и дату авансового отчета, свою фамилию, инициалы, структурное подразделение, табельный номер (если есть), профессию (должность) и назначение аванса. Ниже, в левой части лицевой формы авансового отчета расположена таблица, в которой подотчетное лицо указывает сведения о предыдущем авансе, полученных в настоящее время денежных средствах, расходе и остатке.

Обратите внимание!

В унифицированной форме №АО-1 предусмотренная строка 1а. Она заполняется в том случае, если подотчетное лицо получило деньги в валюте, например, работник торговой организации направляется в загранкомандировку. Сумма в этой строке указывается и в валюте и в рублях.

Лицевая сторона авансового отчета содержит таблицу «Бухгалтерская запись», в которую бухгалтер записывает проводки (корреспондирующие счета и суммы). Далее проверяется целевое расходование средств, наличие и правильное оформление оправдательных документов и расчетов, ставится отметка бухгалтера о том, что отчет проверен. Отчет утверждается в соответствующей сумме (цифрами и прописью) и ставятся подписи и расшифровки подписей бухгалтера и главного бухгалтера, а также сумма остатка или перерасхода (если он имеет место) и реквизиты приходных или расходных документов, по которым деньги выдаются или вносятся в кассу.

В самом низу лицевой части авансового отчета имеется раздел - расписка бухгалтера в том, что отчет принят к проверке со всеми прилагаемыми документами. В расписке указываются Фамилия, Имя, Отчество подотчетного лица, номер и дата авансового отчета, прописью сумма документально подтвержденных расходов, количество прилагаемых документов, а также количество листов в этих документах. После заполнения всего отчета бухгалтер отрывает расписку по линии отреза и отдает подотчетному лицу.

На оборотной стороне формы подотчетное лицо указывает перечень документов, подтверждающих произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки ККТ (Примечание авторов. «ККТ» это - контрольно-кассовая техника, используемая при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт, а равно контрольно-кассовые машины, оснащенные фискальной памятью ), товарные чеки и другие оправдательные документы), и суммы фактических затрат по ним. Если расходы произведены в валюте, кроме суммы в рублях указывается и сумма в валюте. Документы, приложенные к авансовому отчету, нумеруются подотчетным лицом в порядке их записи в отчете.

Полностью проверенный отчет утверждается руководителем торговой организации (или уполномоченным лицом), на лицевой стороне ставится его должность, дата и подпись с расшифровкой. После этого авансовый отчет принимается к учету.

Остаток неиспользованного аванса сдается подотчетным лицом в кассу торговой организации по приходному кассовому ордеру в установленном порядке. Перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

Списание подотчетных денежных сумм с подотчетного лица производится на основании данных утвержденного авансового отчета.

Обратите внимание!

Следующая выдача наличных денег подотчетному лицу может производиться только при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу.

В том случае если у подотчетного лица на руках осталась сумма неиспользованных средств, повторная выдача другой подотчетной суммы не допускается. Подотчетное лицо обязано сумму неиспользованного аванса вернуть в кассу организации. Передача выданных под отчет наличных денег одним лицом другому запрещается. На данное положение бухгалтеру необходимо обратить серьезное внимание, так как наша аудиторская практика показывает, что нередко в организациях выдаются подотчетные суммы без полного отчета подотчетного лица по ранее выданному авансу.

3. ОТРАЖЕНИЕ ПОДОТЧЕТНЫХ СРЕДСТВ В БУХГАЛ ТЕРСКОМ УЧЕТЕ

В бухгалтерском учете для отражения расчетов с сотрудниками организации по подотчетным суммам предназначен специальный счет 71 «Расчеты с подотчетными лицами», в соответствии с Планом счетов бухгалтерского учета (Приложение №!), утвержденным Приказом Минфина РФ от 31 октября 2000 года №94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкции по его применению» (Приложение №!).

На данном счете собирается вся информация о расчетах с работниками торговой организации по суммам, выданным им под отчет на хозяйственно-операционные и командировочные расходы.

На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в кассу в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94 «Недостачи и потери от порчи ценностей». В дальнейшем, эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда» (если они могут быть удержаны из оплаты труда работника) или 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника).

Аналитический учет по счету 71 «Расчеты с подотчетными лицами» ведется по каждой сумме, выданной под отчет.

Рассмотрим, при помощи каких проводок отражаются хозяйственные операции по выдаче и списанию подотчетных сумм в бухгалтерском учете.

Выдавая работнику наличные деньги из кассы организации, например, на хозяйственные расходы, бухгалтер сделает в учете запись:

Не забудьте, что счет 71 «Расчеты с подотчетными лицами» является аналитическим счетом, следовательно, дебетуется данный счет по конкретному лицу.При утверждении авансового отчета по данной подотчетной сумме, производится списание израсходованных подотчетных сумм:

В том случае, если торговая организация является плательщиком налога на добавленную стоимость, то суммы налога, уплаченного поставщикам товаров (работ, услуг) собираются на счете 19 «Налог на добавленную стоимость». Если за приобретенное имущество (работы, услуги) расчет производится подотчетным лицом, то сумма НДС по таким расходам отражается проводкой:Если подотчетное лицо не использовало всю сумму выданного аванса, то оно должно вернуть неиспользованный остаток в кассу. Данная операция отражается проводкой:Если работник не израсходовал аванс и не вернул по истечении установленного срока денежные средства в кассу организации, то остаток невозвращенного аванса должен быть отнесен на счет 94 «Недостачи и потери от порчи ценностей».В дальнейшем сумма неизрасходованного аванса может быть удержана из заработной платы работника. При этом в учете делается проводка:При погашении работником суммы долга по подотчету можно также использовать счет 73 «Расчеты с персоналом по прочим операциям». Например, если подотчетное лицо внесло деньги в кассу после просрочки: Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 73 «Расчеты с персоналом по прочим операциям»; Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 50 «Касса».Так как в последнее время достаточно широкое применение получают расчеты с применением пластиковых карт, то нередко подотчетные лица оплачивают командировочные или представительские расходы с помощью такого платежного средства.

3.1. ПОСТУПЛЕНИЕ ТОВАРА В РОЗНИЧНУЮ ОРГАНИЗАЦИЮ ТОРГОВЛИ ОТ ФИЗИЧЕСКОГО ЛИЦАПоставщиком товара в розничной торговой организации может выступать и физическое лицо. Нередко розничные организации, стремясь расширить свой ассортимент, организуют закуп товаров у населения, как правило, продукцию выращенную на приусадебных или дачных участках. Такая продукция имеет невысокие цены и обладает достаточно высоким качеством.

Осуществляя закупки у физических лиц, организация, как правило, заключает с такими физическими лицами договора купли-продажи. Напомним, что отношения между сторонами по договору купли-продажи регулируются положениями параграфа 1 главы 30 «Купля-продажа» ГК РФ. Особенностью такой сделки является то, что одной стороной договора выступает гражданин - физическое лицо, не являющийся индивидуальным предпринимателем, другой стороной выступает юридическое лицо, поэтому такой договор в обязательном порядке должен иметь письменную форму (пункт 1 статьи 161 ГК РФ (Приложение №!)). Кроме того, письменная форма договора необходима организации для документального подтверждения произведенных расходов.

Товары от физического лица приобретаются торговой организацией через работника (подотчетное лицо), которому для этих целей выдаются денежные средства под отчет.

При передаче товаров от физического лица представителю торговой организации заполняется закупочный акт по форме №ОП-5. Несмотря на то, что данная форма, разработанная и утвержденная Постановлением Госкомстата №132 (Приложение №!), предназначена для организаций общественного питания, на наш взгляд, ее можно использовать при покупке у физических лиц любых товаров. При желании организация торговли может самостоятельно разработать форму закупочного акта с учетом требований Закона №129-ФЗ (Приложение №!).

Составляется этот документ в двух экземплярах: один остается физическому лицу, второй сдается в бухгалтерию организации торговли.

Обратите внимание!

Данный документ содержит ИНН и паспортные данные физического лица - продавца товара, которые заполняются в обязательном порядке. В дальнейшем эти данные будут использованы организацией торговли для подачи сведений в налоговый орган о суммах выплат в пользу физических лиц.

В торговой организации для осуществления операций по закупу товаров у населения, приказом руководителя обычно назначается ответственное лицо, с которым организация, в обязательном порядке, заключает договор о материальной ответственности. Такое требование изложено в пункте 7.2 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных Письмом Роскомторга №1-794/32-5 (Приложение №!).

Ответственному лицу выдается в подотчет определенная сумма денежных средств, который самостоятельно рассчитывается с физическими лицами.

По окончании расчетов, подотчетное лицо должно предоставить в бухгалтерию авансовый отчет о действительном использовании денежных средств с приложением закупочного акта и копии накладной о сдаче товара на склад организации.

Обратите внимание!

Выдать следующую подотчетную сумму организация вправе только при условии того, что подотчетное лицо полностью рассчиталось по ранее выданным ему суммам.

На основании полученного авансового отчета бухгалтер торговой организации отразит в учете поступление товара. Напомним, что на основании пункта 5 ПБУ 5/01 (Приложение №!) товар принимается к учету по фактической себестоимости.

В соответствии с требованиями налогового законодательства физические лица не являются плательщиками налога на добавленную стоимость, поэтому товар, приобретенный у данной категории поставщиков торговой организации, не содержит «входного» НДС. Исходя из этого, реализация этого товара имеет некоторые особенности: налоговая база по НДС при перепродаже товара, закупленного у физических лиц, исчисляется с разницы между ценой реализации и ценой его приобретения на основании пункта 4 статьи 154 НК РФ (Приложение №!).

Пример?.

Торговая организация ООО «Торговля» занимается розничной продажей продовольственных товаров. В сентябре через подотчетное лицо организация закупила у физического лица, не являющегося индивидуальным предпринимателем, партию картофеля в количестве 1000 кг по цене 2,50 рубля/кг. на сумму 2500 рублей.

В бухгалтерском учете ООО «Торговля» данные хозяйственные операции отражаются следующим образом.

Окончание примера.Обратите внимание!

Торговая организация, приобретающая у населения товары, не обязана удерживать и перечислять в бюджет НДФЛ с сумм, выплачиваемых физическим лицам за приобретаемое у них имущество. Физические лица делают это самостоятельно, однако, осуществляя выплаты физическим лицам, не являющимся индивидуальными предпринимателями, организация обязана подать в налоговый орган сведения о размере выплаченных сумм.

3.2. РАБОТНИК НЕ ВОЗВРАТИЛ СУММУ НЕИСПОЛЬЗОВАННОГО АВАНСА

В вышеприведенном материале, были перечислены все основные требования, предъявляемые к подотчетным суммам и правила их списания. Несмотря на то, что любая организация стремиться организовать свои расчеты с подотчетными лицами таким образом, чтобы подотчетное лицо вовремя отчитывалось по выданным суммам, закрепляя порядок отчетности и правила списания подотчетных сумм специальным приказом, нередко возникает ситуация, когда работник не своевременно предоставил отчет по подотчетным суммам, и не вернул в кассу неиспользованный остаток. Как поступить бухгалтеру в данном случае?

В такой ситуации вопрос может быть решен двумя способами:

· работодатель принимает решение об удержании суммы задолженности из заработной платы работника;

· работодатель принимает решение не удерживать с работника сумму задолженности. Тогда данная сумма целиком учитывается в составе доходов физического лица.

В зависимости от принимаемого варианта осуществляется и отражение данных операций в бухгалтерском учете.

Рассмотрим каждый из вариантов в отдельности.

Вариант «а».

Во-первых, необходимо отметить, что принять решение об удержании суммы невозвращенного аванса из заработной платы работника работодатель имеет право на основании статьи 137 (Приложение №!) Трудового кодекса Российской Федерации (далее ТК РФ).

В соответствии с данной статьей для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на работу в другую местность, а также в других случаях (в том числе при выдаче подотчетных средств на хозяйственные нужды) торговая организация имеет право произвести удержания из зарплаты работника. При этом решение об удержании принимается не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, и при условии, если работник не оспаривает оснований и размеров удержания. В случае нарушения указанных сроков или при несогласии работника с удержанием вопрос, о порядке возмещения ущерба решается в суде.

Пример?.

Работнику торговой организации ООО «Торговля», ответственному за проведение официального приема в феврале были выданы денежные средства в подотчет в сумме 15 000 рублей.

После проведения официальных переговоров работник предоставил в бухгалтерскую службу торговой организации авансовый отчет, к которому были приложены документы, подтверждающие представительские расходы, а именно:

счет-фактура ресторана, в котором был организован заключительный обед на сумму 13 570 рублей с учетом НДС и документы об оплате данного счета;

счет-фактура от транспортной организации, за услуги доставки участников переговоров к месту встречи на сумму 1062 рублей, в том числе НДС и платежные документы.

Принятые на основании авансового отчета представительские расходы составили 14 632 рубля.

Так как подотчетное лицо получило аванс в сумме 15 000 рублей, а израсходовало только 14 632 рублей, у работника осталась неиспользованная сумма в размере 368 рублей. Данная сумма не была возвращена работником в кассу.

Руководитель торговой организации ООО «Торговля» принял решение об удержании неизрасходованной суммы из заработной платы работника. Работник согласен с решением руководителя.

Окончание примера.

Обратите внимание!

Удержания из заработной платы работника нужно производить с учетом требований статьи 138 ТК РФ (Приложение №!), согласно которой общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов, а в случаях, предусмотренных федеральными законами, - 50 процентов заработной платы, причитающейся работнику. При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 процентов заработной платы.

Пример?.

Сумма начисленной заработной платы данному работнику торговой организации ООО «Торговля» с начала года составила:

в январе - 5 000 рублей;

в феврале - 5 000 рублей;

Данный работник имеет право на личный стандартный налоговый вычет, который в данный период был определен в размере 400 рублей. Сначала бухгалтер торговой организации определяет сумму налога на доходы физических лиц за февраль.

С начала года:

НДФЛ = (5000 +5000 - 400 х 2 мес.) х 13% =1196 рублей.

Так как за январь сумма удержанного налога с данного физического лица составила 598 рублей, следовательно, НДФЛ к удержанию за февраль составит 598 рублей.

Учитывая, что общая сумма удержаний при каждой выплате заработной платы не должна превышать 20%, определяется максимальная сумма удержания (сверх удержанного налога на доходы физических лиц).

(5 000 рублей - 598 рублей) х 20% = 880,40 рублей.

Таким образом, при выплате заработной платы за февраль с работника будут удержаны:

налог на доходы физических лиц - 598 рублей;

сумма неизрасходованного и невозвращенного аванса, выданного на представительские расходы - 368 рублей.

На руки работнику будут выданы 4034 рублей (5000 рублей - 598 рублей - 368 рублей).

В бухгалтерском учете торговой организации операции по удержанию с работника невозвращенной суммы будут отражены следующим образом:

Корреспонденция счетов | Сумма, рублей | ||

Дебет | Кредит |

||

| 71 « Расчеты с подотчетными лицами» | 50 «Касса» | ||

| 71 «Расчеты с подотчетными лицами» | Учтена сумма НДС по представительским расходам, оплаченным подотчетным лицом | ||

| 71 «Расчеты с подотчетными лицами» | |||

| 94 «Недостачи и потери от порчи ценностей | |||

| 70 «Расчеты с персоналом по оплате труда» | Кредит 68 «Расчеты по налогам и сборам» субсчет «НДФЛ» | ||

| 70 «Расчеты с персоналом по оплате труда» | 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба» | Удержана не возвращенная сумма аванса | |

| 70 «Расчеты с персоналом по оплате труда» | 50 «Касса» | ||

Окончание примера.

Пример?.

Воспользуемся исходными данными предыдущего примера. Однако в данном примере руководитель торговой организации ООО «Торговля» принял решение не удерживать с подотчетного лица сумму задолженности в размере 368 рублей.

В этом случае сумма невозвращенного аванса признается суммой дохода физического лица.

Согласно пункту 1 статьи 210 НК РФ (Приложение №!):

«1. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 настоящего Кодекса.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу».

Исходя из этого, организация, принимая решение не удерживать с работника сумму невозвращенного аванса, обязана исчислить, удержать у физического лица и уплатить сумму налога. Налогообложение производится по ставке 13%.

Таким образом, с данной суммы необходимо произвести удержание налога на доходы физических лиц.

Сумма дохода у физического лица с начала года составит:

В январе - 5 000 рублей;

В феврале - 5 000 рублей + 368 рублей;

Определим сумму налога на доходы физических лиц.

С начала года:

НДФЛ = (5 000 рублей + 5 368 рублей - 400 х 2 мес.) х 13% = 1244 рублей.

Так как за январь сумма НДФЛ, удержанного с данного работника, составила 598 рублей, то к удержанию за февраль следует 646 рублей.

Следовательно, на руки работник получит сумму в размере 4354 рубля (5 000 рублей - 646 рублей).

В бухгалтерском учете торговой организации это отразится следующим образом:

Корреспонденция счетов | Сумма, рублей | ||

Дебет | Кредит |

||

| 71 «Расчеты с подотчетными лицами» | 50 «Касса» | Выданы денежные средства на представительские расходы | |

| 26 «Общехозяйственные расходы» субсчет «Представительские расходы» | 71 «Расчеты с подотчетными лицами» | Учтены представительские расходы | |

| 19 «Налог на добавленную стоимость по приобретенным ценностям» | 71 «Расчеты с подотчетными лицами» | Учтена сумма НДС по представительским расходам, оплаченных подотчетным лицом | |

| 94 «Недостачи и потери от порчи ценностей» | 71 «Расчеты с подотчетными лицами» | Невозвращенная сумма аванса отнесена на недостачи | |

| 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба» | 94 «Недостачи и потери от порчи ценностей» | Отражена задолженность работника перед организацией | |

| 91 «Прочие доходы и расходы» субсчет «Прочие расходы» | 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба» | Списана задолженность работника по подотчету (на основании решения руководителя организации) | |

| 26 «Общехозяйственные расходы» | 70 «Расчеты с персоналом по оплате труда» | Начислена заработная плата работнику за февраль | |

| 70 «Расчеты с персоналом по оплате труда» | 68 «Расчеты по налогам и сборам» субсчет «НДФЛ» | Удержан налог на доходы физических лиц за февраль | |

| 70 «Расчеты с персоналом по оплате труда» | 50 «Касса» | Выдана работнику заработная плата за февраль | |

Используя этот вариант, бухгалтер неизменно столкнется с вопросом нужно ли начислять сумму ЕСН и взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на сумму невозвращенного аванса, если данная сумма учитывается в составе доходов физического лица.

В рассматриваемом примере сумма невозвращенного аванса отражается в бухгалтерском учете в составе внереализационных расходов:

Дебет 91 «Прочие доходы и расходы» субсчет «Прочие расходы» Кредит 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба».

Данные расходы не учитываются для целей налогообложения прибыли на основании статьи 270 Налогового кодекса РФ (Приложение №!).

Следовательно, на основании пункта 3 статьи 236 НК РФ (Приложение №!) стоимость невозвращенного аванса не признается объектом налогообложения по ЕСН, так как данные расходы не снижают налогооблагаемую базу по налогу на прибыль. Данная точка зрения верна только для плательщиков налога на прибыль

Пункт 3 статьи 236 НК РФ (Приложение №!) говорит о том, что указанные в пункте 1 статьи 236 НК РФ выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если:

- у налогоплательщиков - организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

- у налогоплательщиков - индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

А вот страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на сумму невозвращенного аванса начислить придется. Это согласуется с требованием статьи 5 Федерального закона от 24 июля 1998 года №125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (Приложение №!).

Обратите внимание!

Бухгалтеру торговой организации следует обратить внимание и на требования Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02 (далее ПБУ 18/02)(Приложение №!), утвержденного Приказом Минфина РФ от 19 ноября 2002 года №114н «Об утверждении Положения по бухгалтерскому учету «Учет расходов по налогу на прибыль» ПБУ 18/02» (Приложение №!). Так как сумма невозвращенного аванса, исключается из расчета налоговой базы по налогу на прибыль как отчетного, так последующих отчетных периодов, то у налогоплательщика возникнет постоянная разница в соответствии с пунктом 4 ПБУ 18/02 (Приложение №!).

Для целей Положения под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов .

В соответствии с пунктом 6 ПБУ 18/02 (Приложение №!) постоянные разницы отчетного периода отражаются в бухгалтерском учете обособленно (в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла постоянная разница). В рассматриваемом примере постоянная разница может быть отражена в аналитическом учете по счету 91, субсчет 91-2.

С возникновением постоянной разницы в бухгалтерском учете торговой организации признается постоянное налоговое обязательство (368 рублей х 24% = 88,32 рубля) - сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

На сумму постоянного налогового обязательства торговая организация корректирует величину условного расхода по налогу на прибыль, которым является сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка), и тем самым определяет налог на прибыль для целей налогообложения, который признается текущим налогом на прибыль.

В учете это отражается следующим образом:

Мы уже обращали внимание читателя на то, что срок, на который денежные средства могут выдаваться подотчетному лицу на хозяйственные расходы, законодательно не установлен. Правилами указано, что такой срок может устанавливаться руководителем организации. Однако Правила говорят о возможности, а не об обязанности. Если такой срок руководитель установил, то работник обязан отчитаться по подотчетной сумме не позднее чем через три рабочих дня после того, как срок истек. А если срок установлен не был, то и нарушить его нельзя. Следовательно, если в организации не установлен срок, на который выдаются подотчетные суммы, то претензии налоговых органов по поводу продолжительности нахождения подотчетной суммы на руках работника нельзя считать обоснованными, но они обязательно будут.Рекомендуем рассмотреть необходимость и внутренним приказом руководителя торговой организации установить иной срок (больше, чем три дня), на который денежные средства могут выдаваться подотчетному лицу на хозяйственные расходы, во избежании споров с налоговыми органами.

Обратите внимание!

Налоговые органы, выявляя при проведении проверок подобные случаи выдачи сотрудникам подотчетных сумм на неопределенное время, квалифицируют их как получение физическим лицом беспроцентного займа, заставляя организации определить сумму материальной выгоды, которая якобы возникает у физического лица, включить ее в состав доходов данного сотрудника и удержать сумму налога на доходы физических лиц.

Мы уже отметили, что такое требование налоговых органов не является законным. Понятие материальной выгоды установлено налоговым законодательством, а именно статьей 212 НК РФ (Приложение №!). В соответствии с данной статьей доходом налогоплательщика, полученным в виде материальной выгоды, являются:

1) материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей;

2) материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику;

3) материальная выгода, полученная от приобретения ценных бумаг.

Как видим, Налоговый кодекс РФ не предусматривает исчисление материальной выгоды по денежным суммам, полученным под отчет. Поэтому даже в том случае, если деньги находились у подотчетного лица свыше срока, на который они были выданы, исчисление материальной выгоды производиться не должно.

Налоговые органы в данном случае пытаются подвести выданную сумму подотчета под сумму беспроцентного займа, полученного от организации. Однако, чтобы это имело под собой законные основания, между заемщиком и заимодавцем должны существовать договорные отношения, оформленные в соответствии с Гражданским Кодексом Российской Федерации (далее ГК РФ). Займы регулируются главой 42 ГК РФ «Заем и кредит».

В соответствии с пунктом 1 статьи 807 ГК РФ (Приложение №!) по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

В том случае, если договор займа заключается между заимодавцем - юридическим лицом и гражданином (заемщиком) он должен быть заключен в письменной форме . Такое требование вытекает из пункта 1 статьи 808 ГК РФ (Приложение №!).

Договор займа считается заключенным с момента передачи денег или других вещей. При этом условие о том, что заем является беспроцентным, должно быть указано в договоре, данное положение указано в пункте 1 статьи 809 ГК РФ (Приложение №!).

Так как в рассматриваемой ситуации сотрудник организации (подотчетное лицо) не заключало с организацией договора займа, следовательно, полученную подотчетную сумму нельзя признать заемными средствами и говорить о возникновении у физического лица материальной выгоды не имеет смысла.

Кроме того, обратите внимание, Подобные действия налогового органа подразумевают под собой изменение юридической квалификации сделки. Обратите внимание, что с 1 января 2007 года статья 45 (Приложение №!) Налогового кодекса Российской Федерации действует в новой редакции. До 2007 года статья 45 НК РФ содержала положение, запрещающее производить взыскание налога с организации в бесспорном порядке, если обязанность по уплате налога основана на изменении налоговым органом юридической квалификации сделок, заключенных налогоплательщиком с третьими лицами.

3.3. первичные бухгалтерские документы

Принимая авансовый отчет у подотчетного лица, бухгалтер торговой организации принимает документы, подтверждающие расходы подотчетной суммы.

Все хозяйственные операции, проводимые организацией, согласно статье 9 Федерального закона от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете» (Приложение №!), должны оформляться оправдательными документами. Эти документы являются первичными документами, на основании которых ведется бухгалтерский учет.

Первичный бухгалтерский документ - письменное свидетельство о совершении хозяйственной операции, имеющее юридическую силу и не требующее дальнейших пояснений и детализации.

Хозяйственные операции, не оформленные первичным учетным документом, не принимаются к учету и не подлежат отражению в регистрах бухгалтерского учета.

Первичные учетные документы принимаются у подотчетных лиц к учету в том случае, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Разработанные и утвержденные унифицированные формы первичной учетной документации в соответствии с Постановлением Правительства Российской Федерации от 8 июля 1997 года №835 «О первичных учетных документах» (Приложение №!4) должны применяться всеми организациями, независимо от их организационно-правовой формы.

Более подробно с требованиями к первичным бухгалтерским документам торговой организации, Вы можете ознакомиться в книге авторов ЗАО «BKR-Интерком-Аудит» «Первичные документы».

ОПУСКАЕМЫЕ В ОРГАНИЗАЦИЯХ ПРИ РАСЧЕТАХ ПО ПОДОТЧЕТНЫМ СУММАМ

Нужно отметить, что практически ни одна налоговая проверка хозяйствующего субъекта не проходит без тщательного анализа счета 71 «Расчеты с подотчетными лицами». Так как этот счет затрагивает по своей природе очень большое количество хозяйственных операций, рассчитывать на то, что данный участок бухгалтерского учета уйдет из под контроля «налоговиков» не нужно. Расчеты через подотчетных лиц, объективно существующие в каждой организации, будут проводиться и в дальнейшем, ведь с их использованием значительно упрощается процесс расчетов и повышается их оперативность. Поэтому бухгалтеру необходимо свести к минимуму количество возможных ошибок, при организации учета по счету 71 «Расчеты с подотчетными лицами». Это поможет организации избежать штрафных санкций.

Как показывает практика, наиболее распространенные ошибки, связанные с организацией учета на данном направлении бухгалтерского учета это: отсутствие документов, устанавливающих порядок выдачи и возврата подотчетных сумм, списание подотчетных сумм на затраты без оправдательных документов, несоблюдение предельного размера расчетов наличными средствами между юридическими лицами, отсутствие аналитики по счету 71 «Расчеты с подотчетными лицами», и так далее.

3.4.1. ОТСУТСТВИЕ В ОРГАНИЗАЦИЯХ ДОКУМЕНТОВ, УСТАНАВЛИВАЮЩИХ ПОРЯДОК ВЫДАЧИ И ПОРЯДОК СПИСАНИЯ ПОДОТЧЕТНЫХ СУММ

Данный вид нарушения является одной из наиболее часто встречающихся ошибок. Как уже отмечалось ранее, существование таких документов, является обязательным для любой коммерческой организации. Такое требование исходит из положений Порядка ведения кассовых операций (Приложение №!).

Для того, чтобы организовать своевременный и полный контроль в организации торговли за движением подотчетных средств и их целевом использовании, руководитель должен издать приказ по организации, в котором указывается перечень лиц, которые могут получать денежные средства в подотчет. Как правило, в данный перечень входят работники, выезжающие в служебные командировки, работники снабжения и сбыта, завхозы.

Приказ должен содержать сроки, на которые могут выдаваться подотчетные средства, требования, предъявляемые к оформлению первичных оправдательных документов, порядок представления, обработки и утверждения авансовых отчетов. Сроки, на которые сотрудники организации могут получить деньги под отчет, устанавливаются организацией самостоятельно с учетом индивидуальных особенностей организации. Могут также устанавливаться и предельные суммы выдачи денег под отчет.

Однако по поводу установления срока, на который могут выдаваться денежные средства на хозяйственные расходы, мы уже отмечали, что руководитель может установить такой срок, но не обязан. Поэтому, если Вы хотите иметь претензии налоговых органов, в отношении неустановленного срока, то можно его не устанавливать.

Обратите внимание!

Иногда случается, что в организации существует такой приказ, однако лица, имеющие право получить подотчетные средства, с ним не ознакомлены.

Поэтому совет руководителям, ознакомьте с положениями данного приказа своих работников, лучше сделать это «под подпись». Ведь в случае, несвоевременного возврата таких сумм, либо наличие израсходованной суммы, не подтвержденной надлежащим образом оформленными документами, может привести к удержанию с него суммы задолженности.

Чтобы обезопасить себя от нежелательных последствий необходимо ознакомить сотрудников торговой организации с правилами удержания таких сумм с физических лиц.

Кроме вышеназванного приказа, в торговой организации должен быть, так называемый «лимит кассы». Этот документ выдается на руки хозяйствующему субъекту и согласовывается с банком, в котором организация обслуживается. Для определения лимита денежных средств существует специальный расчет, который зависит от многих факторов: от вида хозяйственной деятельности субъекта, от размера ежедневной налично-денежной выручки, поступающей в кассу организации, от количества рабочих дней. Данный документ устанавливает максимальное число денежных средств, которые могут находиться в кассе организации на конец рабочего дня. Если при проверке кассовой дисциплины (данную проверку, как правило, проводят обслуживающие банки, налоговые органы и органы МВД) будет обнаружен факт превышения лимита остатка кассы, организация неминуемо попадет под штрафные санкции. Помните! Если лимит остатка денежных средств, устанавливаемый на каждый календарный год отсутствует, то вся остающаяся в кассе наличность считается сверхнормативной.

Данный документ, не только устанавливает лимит остатка, но и дает перечень расходов, на которые торговая организация имеет право использовать налично-денежную выручку. Как правило это следующие виды затрат: командировочные расходы, закупка ГСМ, хозяйственные нужды.

При отсутствии специального разрешения кредитного учреждения на расходование поступающей выручки вся наличность ежедневно должна сдаваться в учреждение банка, а средства для выдачи под отчет торговая организация должна получать только по чеку, который оформляется по мере необходимости и предъявляется в банк.

Однако, на практике, нередко у торговой организации случается ситуация, когда на конец дня в кассе образуется остаток денежных средств, превышающий лимит кассы. Что делать в такой ситуации, ведь Порядок ведения кассовых операций (Приложение №!) запрещает организациям использовать наличную выручку без согласования с банком? Здесь следует заметить, что на сегодняшний день ни Налоговый Кодекс РФ, ни Кодекс Российской Федерации об административных нарушениях (далее КоАП РФ) не предусматривает для организаций за нарушение этого требования Порядка никакой ответственности. А вот штраф за превышение лимита достаточно высок. Согласно статье 15.1 «Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций» КоАП РФ (Приложение №!) нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров, неоприходовании (неполном оприходовании) в кассу денежной наличности, несоблюдении порядка хранения свободных денежных средств, а равно в накоплении в кассе наличных денег сверх установленных лимитов, влечет наложение административного штрафа на должностных лиц в размере от сорока до пятидесяти минимальных размеров оплаты труда; на юридических лиц - от четырехсот до пятисот минимальных размеров оплаты труда.

Поэтому, чтобы не попасть под штрафные санкции по этому основанию, торговая организация иногда просто вынуждена нарушать требование Порядка о целевом использовании денежных средств, выдавая денежные средства в подотчет своим сотрудникам на определенные цели. Поступив таким образом, торговая организация имеет возможность на следующий день оформить возврат подотчетных сумм в кассу от подотчетных лиц и внести деньги в банк.

3 .4.2. НЕСОБЛЮДЕНИЕ ПРЕДЕЛЬНОГО РАЗМЕРА РАСЧЕТОВ НАЛИЧНЫМИ ДЕНЕЖНЫМИ СРЕДСТВАМИ МЕЖДУ ЮРИДИЧЕСКИМИ ЛИЦАМИ

Приобретение материальных ценностей в магазинах, на оптово-розничных рынках и ярмарках, проведение мелкого ремонта и технического обслуживания оргтехники, оплата ГСМ и аналогичные операции осуществляются, чаще всего, наличными денежными средствами через подотчетных лиц. Иногда и расчеты по долгосрочным договорам осуществляются через подотчет (достаточно часто встречается в практике случай - оплата по договору аренды)

Получая денежные средства в подотчет, и оплачивая контрагентам, суммы задолженности за приобретенное имущество (работы или услуги), сотрудник торговой организации выступает, по доверенности, от имени своей организации - юридического лица. Поэтому, осуществляя платежи из подотчета, поставщикам - юридическим лицам, сотрудник торговой организации должен помнить о предельном размере наличными между юридическим лицами.

Указанием ЦБ РФ от 14 ноября 2001 года №1050-У «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическим лицами по одной сделке» (Приложение №!). Предельный размер наличных средств, используемых при расчетах между юридическим лицами, установлен в сумме 60 тысяч рублей.

Следовательно, рассчитываясь подотчетными средствами с юридическим лицом за какое-то имущество (работы, услуги) работник организации может осуществить оплату в размере не более 60 тысяч рублей по одному договору.

При расчетах юридических лиц с физическими лицами (кроме индивидуальных предпринимателей, которые, почему-то, приравниваются к юридическим лицам), вышеуказанных ограничений не существует.

Обратите внимание!

Если ранее предельный размер расчетов наличными деньгами определялся по одному платежу , то с 21 ноября 2001 года он определяется по одной сделке . Это несколько меняет привычную ситуацию.

Сделками согласно статье 153 ГК РФ (Приложение №!), признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей.

К примеру, внесение наличных денег в кассу (в порядке оплаты товара, работ или услуг) является действием, но не является сделкой. Это действие по исполнению обязательства по оплате.

Любой договор, заключенный сторонами, является сделкой. (Только односторонняя сделка не является договором.) Поэтому фактически предельный размер расчетов наличными деньгами в сумме 60 тысяч рублей установлен по одному договору .

Если, например, заключен договор на 100 тысяч рублей (или не определили сумму договора), то лишь 60 тысяч рублей по нему можно оплатить наличными деньгами, остальную сумму необходимо оплатить путем безналичных расчетов.

С одним лицом можно заключить неограниченное число договоров. Предельный размер расчетов установлен для сделки (договора) и сумма денег, которую можно принять от одного контрагента в течение одного дня, определяется лишь количеством заключенных с ним договоров.

Договор, если одной из сторон является юридическое лицо или предприниматель без образования юридического лица (далее - предприниматель), всегда заключается только в письменной форме.

Договор в письменной форме может быть заключен путем:

Составления одного документа, подписанного сторонами (пункт 2 статьи 434 ГК РФ (Приложение №!));

Обмена документами посредством связи, которая позволяет установить, что документ исходит от стороны по договору (пункт 2 статьи 434 ГК РФ (Приложение №!));

Совершения лицом, получившим письменную оферту (предложение заключить договор с указанием существенных условий такого договора), действий по выполнению условий предлагаемого договора (пункт 3 статьи 438 ГК РФ (Приложение №!));

В первом случае каждая из сторон имеет подписанный всеми сторонами договор.

Во втором случае одна из сторон имеет, например, подписанный ею договор с факсимильным воспроизведением подписи руководителя и оттиска печати другой стороны. Вторая сторона имеет идентичный по содержанию договор с факсимильным воспроизведением подписей руководителей и оттисков печатей каждой из сторон (то есть как бы подписанный двумя сторонами договор, затем переданный по факсу).

Наличие счета на оплату на сумму 600 тысяч рублей и десяти товарных накладных по 60 тысяч рублей на товар, указанный в счете, свидетельствуют лишь о том, что заключен договор (сделка) на сумму 600 тысяч рублей. Наличными деньгами можно оплатить товар лишь по одной товарной накладной.

Также следует иметь в виду, что наличие составленного договора, подписанного сторонами, позволяет оплатить наличными деньгами товар лишь на сумму 60 тысяч рублей, независимо от количества счетов на оплату и товарных накладных на товары, поставляемых в рамках договора.

Ситуацию не спасает заключение дополнительных соглашений к договору, определяющих для товара, например, не только стоимость, но номенклатуру и количество, подлежащее поставке в течение месяца.

Договор (сделка) во всех этих случаях будет один, а предельный размер расчетов наличными деньгами по одной сделке будет распространяться на все расчеты по данному договору. Всё вышесказанное касается и договоров на оказание услуг и выполнение работ.

Даже при заключении пакета из нескольких договоров, рекомендуем все-таки менять существенные условия договоров.

Если в торговой организации будет обнаружено превышение предельно установленного размера расчетов наличными между юридическими лицами, то на основании статьи 15.1 КоАП РФ (Приложение №!) с организации-нарушителя будет удержан штраф в размере от 400 до 500 МРОТ, с должностного лица от 40 до 50 МРОТ, то есть сумма достаточно внушительная, до 50 000 и 5 000 рублей соответственно.

Однако, несмотря на то, что наличные расчеты между юридическими лицами государство контролирует достаточно жестко, торговые организации все равно прибегают к таким видам расчетов. И нередко сталкиваются с ситуацией, когда при осуществлении хозяйственной деятельности нужно внести в кассу другой организации сумму, превышающую допустимую величину. Чтобы не попасть под штрафные санкции вносите несколько сумм, каждая из которых будет соответствовать отдельному договору. Это поможет избежать претензий со стороны налоговых органов.

Выявлять осуществление расчетов наличными денежными средствами сверх установленных предельных сумм должны банки и органы, осуществляющие проверки соблюдения Порядка ведения кассовых операций (Приложение №!) и условий работы с денежной наличностью. Они должны передавать сведения в налоговые органы или органы внутренних дел, которые и осуществляют рассмотрение дела об административном правонарушении и наложении штрафов.

Центральный Банк РФ, устанавливая предельный размер расчетов наличными деньгами, согласно пункту 4 статьи 4 Федерального Закона от 10 июля 2002 года №86-ФЗ «О Центральном Банке РФ (Банке России)» (Приложение №!), реализует свои полномочия по установлению правил осуществления расчетов.

При анализе ситуации с ограничениями на расчеты наличными деньгами следует принимать во внимание Письмо ЦБ РФ от 16 марта 1995 года №14-4/95 «О разъяснениях по отдельным вопросам «Порядка ведения кассовых операций в РФ» и условий работы с денежной наличностью» (Приложение №!).

Обратите внимание!

В том случае если подотчетное лицо торговой организации осуществляет расчет (в разрешенных случаях) с другим юридическим лицом в валюте, необходимо также следить, чтобы рублевый эквивалент платежа не превышал установленный предел расчетов наличными.

Согласно Федеральному Закону РФ от 22 мая 2003 года №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее Федеральный закон №54-ФЗ)(Приложение №!1) кассовые аппараты следует применять всегда, когда стороны рассчитываются наличными или с помощью пластиковых карт. Обратите внимание: речь идет о расчетах не только с населением, но и со всеми юридическими лицами. Поэтому, если подотчетное лицо расплатилось наличными, то помимо счета-фактуры, накладной, приходного кассового ордера ему должны выдать и чек ККТ. Сразу возникает вопрос:

Нужен ли при наличных расчетах с юридическими лицами приходный кассовый ордер или, в связи с предписаниями Федерального закона №54-ФЗ , достаточно только чека ККТ?

При денежных расчетах с организацией выписывается приходный ордер, но этого теперь недостаточно. Кассовый чек при наличных денежных расчетах должен быть обязательно. Таковы требования закона.

Таким образом, получается, что организация-продавец, принимая от юридического лица денежные средства, должна оформить фактически два платежных документа. Ведь на сегодняшний день Порядок ведения кассовых операций в Российской Федерации никто не отменял. А согласно пункту 13 Порядка ведения кассовых операций (Приложение №!) по каждому платежу наличными денежными средствами, поступившими от юридического лица, выписывается отдельный приходный кассовый ордер. Следовательно, на руках у подотчетного лица должно быть фактически два подтверждающих документа об оплате, однако в авансовом отчете данная сумма должна быть отражена один раз.

Это, конечно, вносит определенные неудобства, но пока ситуация остается именно такой. Видимо в скором времени законодатели решат данную проблему и установят, какой из двух документов будет признаваться документом об оплате. Ответом на этот вопрос, на наш взгляд, может служить Письмо УМНС по городу Москве от 22 сентября 2003 года №29-12/51732 (Приложение №!7). Нужно сказать, что в части налога с продаж этот документ потерял свою актуальность, так как данный налог отменен, а вот в отношении выдачи документов при продаже товаров за наличный расчет он дает достаточно подробный ответ.

В заключение хочется отметить, что организация аналитического учета по наличным денежным суммам, уплаченным поставщикам через подотчетных лиц достаточно сложна.

Поэтому торговым организациям, планирующим значительные закупки, рекомендуется минимизировать расходы в режиме розничной торговли, оформив денежные расчеты по договорам с поставщиками посредством безналичных расчетов.

3.4.3. ОТСУТСТВИЕ «МЯГКОГО» ЧЕКА

Данный вид нарушения является так же достаточно распространенным. Любая торговая организация, в процессе осуществления хозяйственной деятельности, приобретает какие либо материальные ценности в розничной торговле. Это могут быть любые хозяйственные принадлежности, канцелярские товары, бухгалтерские бланки, техническая литература. Конечно, в условиях крупного субъекта хозяйственной деятельности, можно предусмотреть, чтобы закуп перечисленных ценностей был организован с помощью безналичных расчетов, хотя полностью исключить приобретение какого-то имущества (работ, услуг) не может и крупная торговая организация. В условиях же малого бизнеса приобретение хозяйственных и канцелярских принадлежностей, как правило, осуществляется только через розничную торговую сеть.

Имея на руках денежные средства, принадлежащие торговой организации и осуществляя закуп в рознице, сотрудник организации будет выступать в качестве физического лица. То есть в данном случае розничная организация торговли осуществляет продажу не юридическому, а физическому лицу. В соответствии с налоговым законодательством, в частности со статьей 168 НК РФ (Приложение №!), при реализации товаров за наличный расчет организациями и индивидуальными предпринимателями розничной торговли, также как организациям (индивидуальным предпринимателям), выполняющим работы и оказывающими платные услуги непосредственно населению , требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

То есть, если подотчетное лицо обратится к продавцу розничного предприятия с просьбой выписать ему счет-фактуру, то, скорее всего, получит отказ, так как, пробив сумму покупки на ККТ и, выдав чек покупателю, продавец выполнил все свои обязательства.

Однако для целей списания подотчетной суммы одного чека ККТ недостаточно, сотруднику торговой организации необходим еще и товарный чек, который иногда называют «мягким». Товарный чек служит для расшифровки сведений, указанных в кассовом чеке. Кассовый чек содержит сведения о продавце, его наименование, ИНН, возможно сумму НДС, и указывает общую сумму, на которую произведена покупка; а в товарном чеке должен содержаться фактический перечень приобретенных товаров. Именно на основании товарного чека бухгалтер организации осуществляет принятие к учету приобретенных ценностей. В том случае, если продавец розничного предприятия отказывает покупателю в выписки товарного чека (такие случаи нередки, несмотря на действующие Правила торговли) сотрудник торговой организации должен убедить продавца выписать такой документ, в противном случае бухгалтер может не списать данную сумму расхода с подотчетного лица. И еще одна «мелочь»: в товарном чеке запрещается использовать общие фразы, например, приобретены хозяйственные товары на сумму 300 (триста) рублей 00 копеек. В нем должны содержаться сведения о конкретном товаре, его количестве и цене за единицу. Например, приобретены хозяйственные товары на суммы 300 (триста) рублей 00 копеек, а именно: Стиральный порошок «Миф» в количестве 10 шт. по цене 30-00 рублей. = 300-00 рублей.

Форма товарного чека не является унифицированной и в соответствующие альбомы унифицированных форм не входит. Однако оформление этого документа является обязательным для торговой организации. Эта обязанность установлена «Правилами продажи отдельных видов товаров» (смотрите Постановление Правительства РФ от 19 января 1998 года №55 «Об утверждении правил продажи отдельных видов товаров, перечня товаров длительного пользования, на которые не распространяется требование покупателя о безвозмездном предоставлении ему на период ремонта или замены аналогичного товара, и перечня непродовольственных товаров надлежащего качества, не подлежащих возврату или обмену на аналогичный товар других размера, формы, габарита, фасона, расцветки или комплектации»). Основными реквизитами данного документа (товарного чека) являются наименование продавца, наименование товара, дата продажи, артикул, сорт и цена товара, а также подпись лица, осуществившего продажу. Для того, что бы не возникало спорных ситуаций с налоговыми органами, можно форму товарного чека разработать самостоятельно и закрепить ее в приложении к учетной политике торговой организации.

Примерная форма товарного чека может выглядеть следующим образом:

Магазин «Все для дома»

ООО «Торговля»

ИНН 5507088692

Всего на сумму: 300-00 рублей 00 коп.Оплачено: Триста рублей 00 коп.

Продавец _____________________

Установленный в настоящий момент предельный размер расчетов наличными денежными средствами позволяет приобрести в режиме розничной торговли материалы и основные средства, имеющие различные режимы постановки на учет, использования в производстве и списания. Поэтому четкое указание в товарном чеке номенклатуры, количества и стоимости приобретенных товаров исключат ошибки в учете.

Таким образом, товарный чек фактически представляет собой товарную накладную, а, следовательно, является обязательным первичным документом.

Обратите внимание!

Современная контрольно-кассовая техника может содержать все необходимые сведения, в том числе и перечень приобретенных товаров, однако даже, при наличии такого чека ККТ, товарный чек «лишним» не будет и исключит нежелательные вопросы со стороны проверяющего органа.

В соответствии со статьей 9 Федерального закона от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете» (далее Закон №129-ФЗ) (Приложение №!2), документы, которыми отчитывается подотчетное лицо, должны быть парными: либо накладная плюс квитанция к приходному ордеру, либо товарный чек плюс чек ККТ. Первый документ в каждой паре описывает саму операцию, второй подтверждает факт оплаты. Исключения составляют лишь чеки ККТ из больших универмагов и супермаркетов, которые по своей структуре содержат реквизиты товара внутри кассового чека, но при наличии такого важного реквизита вышеуказанной статьи как подпись.

В случае если товарный чек не имеет подробной расшифровки о приобретенном товаре, представители организации должны составить акт, в котором следует отразить, что конкретно и для каких целей было приобретено.

В общем случае кассовый чек фиксирует факт оплаты, а товарный - служит своеобразной накладной, отражающей получение подотчетным лицом оплаченных товаров. При отсутствии товарного чека акт, составленный представителями организации, будет выполнять функции товарного чека.

Более подробно с вопросами, касающимися ККТ, Вы можете ознакомиться в книге авторов ЗАО «BKR-Интерком-Аудит» «Кассовые операции. Контрольно-кассовая техника».

3.4.4. Отсутствие документов, подтверждающих расходование выданных под отчет сумм

Бухгалтерия торговой организации выдает командированному работнику денежные средства под отчет. После возвращения командированного лица им предоставляется авансовый отчет. Приложением к авансовому отчету являются документы, подтверждающие расходование выданных денежных средств.

Рассмотрим, например, какие документы, подтверждающие проживание в гостинице и оплату гостиничных услуг, должен иметь командированный работник для подтверждения расходования сумм.

Как показывает арбитражная практика, подтвердить предоставление гостиничных услуг можно только в том случае, если гостиница оформила первичные бухгалтерские документы в соответствии с установленными требованиями.

При регистрации клиенту выписывается счет за проживание формы №3-Г (код формы по ОКУД 0790230). Данный счет включает в себя тариф номера (или места в номере), умноженный на количество суток проживания, оплату за услуги бронирования, оплату дополнительных услуг, которые гость заказывает при регистрации.

Счет выписывается в трех экземплярах. Третий экземпляр счета предназначен для гостя и хранится до выезда в расчетной части гостиницы. При автоматизированном способе ведения расчетов счет заполняется в двух экземплярах.

Расчет оплаты за бронирование и проживание по безналичному расчету производится по форме №7-Г . Он ведется дежурным администратором или портье в двух экземплярах.

Окончательный итог подводится после выезда проживающих лиц и служит основанием к оплате счета, предъявляемого торговой организации.

Отметим, что наряду с обязательными услугами, которые входят в оплату за проживание, гостиница может предоставлять гостям и дополнительные услуги. В этом случае оформляется Квитанция на предоставление дополнительных услуг форма №12-Г (код формы по ОКУД 0790212).

Такая квитанция выписывается, например, при оформлении заказа билетов, при оплате услуг переводчика, предоставления кофе или чая по желанию проживающего. Квитанция составляется в двух экземплярах: первый представляется в бухгалтерию, второй - клиенту.

Или, например, при гостинице имеется автостоянка, куда гость может поставить автомашину. На такие услуги заполняется квитанция «Автостоянка» - форма №11-Г (код формы по ОКУД 0790211).

Составляется указанная квитанция на автостоянках гостиничного комплекса при приеме и выдаче автотранспорта, выписывается в двух экземплярах: первый сдается в бухгалтерию, второй - выдается на руки плательщику.

При проживании в гостинице, у гостя могут измениться какие-либо обстоятельства, в связи с которыми он может выехать из гостиницы досрочно. В этом случае постояльцу возвращается часть денежных средств, заплаченных им за проживание, и заполняется квитанция на возврат денег по форме №8-Г (код формы по ОКУД 0790208).

Выписывается данная квитанция работником гостиницы в одном экземпляре. Сдается в бухгалтерию вместе с «Кассовым отчетом» (форма №5-Г). При оформлении возврата на первом и третьем экземплярах счета (форма №3-Г) или на первом и втором (форма №3-Гм) делается отметка о произведенном возврате.

Однако для осуществления возврата денежных средств одних этих документов недостаточно.

В соответствии с Правилами предоставления гостиничных услуг в Российской Федерации, исполнитель обязан заключить с потребителем договор на предоставление услуг.

При оформлении оплаты за проживание работники гостиницы выписывают гостю счет по форме №3-Г, представляющий собой бланк строгой отчетности. Выписка данного документа подтверждает, что договор между исполнителем и потребителем заключен. Пунктом 12 Правил предоставления гостиничных услуг в Российской Федерации Постановление Правительства Российской Федерации от 25 апреля 1997 года №490 «Об утверждении правил предоставления гостиничных услуг в Российской Федерации» (Приложение №!) установлено, что цена номера (места в номере), а также форма его оплаты устанавливаются исполнителем. А потребитель обязан оплатить оказанную исполнителем в полном объеме услугу после принятия ее потребителем. С согласия потребителя услуга может быть оплачена им при заключении договора в полном объеме или путем выдачи аванса.

Обратите внимание!

В том случае, если используемый гостиницей бланк счета по форме №3-Г изготовлен не типографским способом (например, с помощью компьютера) то в этом случае считать данный документ бланком строгой отчетности нельзя, поэтому расчеты с гостем должны быть проведены с обязательным использованием контрольно-кассовой техники.

Предположим, что клиент при поселении в гостиницу оплатил счет за проживание авансом, причем расчет был произведен с использованием контрольно-кассовой техники. Работник гостиницы выдал клиенту на руки кассовый чек.

Затем клиент решил выехать из гостиницы досрочно. Такая ситуация часто встречается на практике. Пунктом 20 вышеупомянутых Правил указано:

«Потребитель вправе расторгнуть договор на оказание услуги в любое время, уплатив исполнителю часть цены пропорционально части оказанной услуги до получения извещения о расторжении договора и возместив исполнителю расходы, произведенные им до этого момента в целях исполнения договора, если они не входят в указанную часть цены услуги».

Таким образом, если постоялец выезжает ранее указанного срока, излишне уплаченная им сумма должна быть ему возвращена. При этом возврат может быть осуществлен с помощью двух возможных вариантов:

· в день внесения оплаты;

· в день, не совпадающий с днем внесения денежных средств в кассу.

Возвращенный потребителем чек (его сумма уже содержится в фискальной памяти ККТ) с составлением всех необходимых документов, является свидетельством того, что потребитель отказался от услуги, разорвал договор, заключенный с гостиницей и получил денежные средства назад. Оформленная правильно процедура возврата документально подтверждена возвращенным чеком, актом и записью в книге кассира-операциониста.

Если кассир-операционист пробивает «возвратный чек», сумма по нему опять фиксируется в памяти ККТ, однако в этом случае отсутствует документально подтвержденный факт расторжения договора.

Нередко случается так, что по вине постояльца имущество гостиницы приходит в негодность. В этом случае работники гостиницы обязаны составить Акт о порче имущества гостиницы (форма №9-Г) (форма по ОКУД 0790209). Акт составляется работниками гостиницы в трех экземплярах, третий экземпляр которого выдается на руки плательщику.

Более подробно с вопросами, касающимися гостиничных услуг, Вы можете ознакомиться в книге авторов ЗАО «BKR-Интерком-Аудит» «Гостиничные услуги».

3.4.5. НАРУШЕНИЕ ПРИНЦИПОВ УЧЕТНОЙ ПОЛИТИКИ

Учетная политика организации - это документ, который определяет и направляет дальнейшую работу не только бухгалтерских и финансовых служб, но и всей торговой организации. Насколько точно все тонкости учетной работы, обусловленные спецификой деятельности данного хозяйствующего субъекта, будут предусмотрены в учетной политике, настолько верно будет выбрана наиболее оптимальная схема ведения бухгалтерского и налогового учета. В конечном итоге от этого зависит сумма уплачиваемых налогов, возможные налоговые последствия в виде налоговых санкций и, соответственно, финансовое благополучие организации.

Учетная политика организации должна быть основана на ряде установленных принципов, в том числе на принципе временной определенности фактов хозяйственной деятельности. В целях реализации этого принципа хозяйственные операции должны отражаться в регистрах бухгалтерского учета в хронологической последовательности.

Несоблюдение указанного требования в отношении подотчетных средств подразумевает то, что бухгалтер неправомерно отражает в учете операции по возмещению работникам расходов, понесенных в связи с приобретением для нужд организации материальных ценностей за счет собственных средств, как списание подотчетных средств.

Рассмотрим на примере.

Пример?.

Работник торговой организации ООО «Торговля», не имея в подотчете денежных средств, или даже решения о действии в интересах торговой организации, например доверенности, приобрел за свой счет какое- то имущество для нужд организации ООО «Торговля», например, хозяйственные принадлежности на сумму 3 000 рублей.

Сдал все необходимые документы, заполнил форму авансового отчета, в которой соответственно отразил сумму перерасхода и попросил возместить ему понесенные затраты.

Окончание примера.

В практике такие случаи встречаются сплошь и рядом.

Бухгалтерия возмещает ему понесенные затраты, забывая о том, что в данной ситуации организация не имеет на то оснований.

Такие основания у субъекта хозяйственной деятельности могут возникнуть только при заключении с данным физическим лицом договора купли-продажи имущества, принадлежащего ему на праве собственности. Как правило, такой договор никогда не заключается со своим работником.

Теперь представим, что Ваша организация заключила такой договор купли-продажи и приобрела у своего работника данные хозяйственные принадлежности на сумму 3 000 рублей. Рассчиталось с ним по данному договору. В этой ситуации, осуществив выплату по договору, торговая организация обязана предоставить в налоговые органы информацию о размере полученного дохода данным физическим лицом по форме НДФЛ-2.

В соответствии с налоговым законодательством по НДФЛ (статья 229 НК РФ (Приложение №!)) физические лица, осуществлявшие в течение налогового периода продажу собственного имущества, принадлежащего им на праве собственности, обязаны подать в налоговый орган декларацию о доходах.

Налоговым законодательством (статья 220 НК РФ (Приложение №!) установлено, что при исчислении налогооблагаемой базы по НДФЛ налогоплательщик имеет право уменьшить сумму дохода на сумму подтвержденного расхода, то есть в данном случае физическое лицо должно предоставить в налоговый орган документы, по которым было приобретено такое имущество. При отсутствии таких документов, сумма возмещения расходов, превышающая 125 000 рублей, понесенных налогоплательщиком при приобретении для организации материальных ценностей за счет собственных средств, будет включена в налоговую базу в целях исчисления налога на доходы физических лиц.

Чтобы уйти от такого развития ситуации, бухгалтера нередко оформляют выдачу подотчетных средств «задним числом», однако может случиться и так, что на первичных документах будет стоять более ранняя дата, чем на расходном кассовом ордере. В результате будет нарушен принцип временной определенности фактов хозяйственной деятельности. Кроме того, может возникнуть и момент, что для такой выдачи просто не хватит денежных средств в кассе организации в нужный момент. В таком случае данное деяние будет расценено проверяющим органом, как грубое нарушение правил ведения бухгалтерского учета и возникнут риски по признанию расходов для целей налога на прибыль и вычетов для налога на добавленную стоимость.

4. ндс по подотчетным денежным средствам

При приобретении за наличный расчет у бухгалтеров организаций нередко возникает вопрос о применении вычетов по НДС.

Согласно пункту 2 статьи 171 НК РФ (Приложение №!) вычетам подлежат суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории РФ. Указанные вычеты в соответствии с пунктом 1 статьи 172 НК РФ (Приложение №!) производятся на основании счетов-фактур, выставленных продавцами, и документов, подтверждающих фактическую уплату сумм налога. При этом согласно пункту 4 статьи 168 НК РФ (Приложение №!) в расчетных документах, первичных учетных документах и в счетах-фактурах соответствующая сумма налога на добавленную стоимость должна быть выделена отдельной строкой.

Согласно пункту 7 статьи 168 НК РФ (Приложение №!) при реализации товаров за наличный расчет организациями розничной торговли требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

5. Обязанности лица, получившего денежные средства под отчет, при ИНВЕНТАРИЗАЦИи

Напомним, что перед началом проведения инвентаризации имущества и денежных средств в торговой организации инвентаризационная комиссия проводит подготовительную работу, предшествующую подсчету остатков товарно-материальных ценностей. Результатом этой работы должно быть, в том числе, получение расписок держателей подотчетных сумм или доверенностей на получение материальных ценностей.

Аналогичные расписки дают и лица, имеющие подотчетные суммы на приобретение (или доверенности на получение) имущества дают инвентаризационной комиссии расписку, аналогичную той, которую предоставляют материально ответственных лиц.

Предоставляется расписка следующего содержания:

РАСПИСКА

К началу проведения инвентаризации все расходные и приходные документы на товарно-материальные ценности сданы в бухгалтерию и все товарно-материальные ценности, поступившие на мою (нашу) ответственность, приняты к учету, а выбывшие списаны в расход.

Материально ответственное (ые) лицо (а):

(должность) (подпись)

____________________ ________________

(должность) (подпись)

Напомним, что таким образом подтверждается полнота передачи первичных документов

Председатель комиссии до начала проведения инвентаризации визирует все предоставленные документы, приложенные к реестрам (отчетам), с указанием «до инвентаризации на «___» (дата)», что является для бухгалтерии основанием для определения остатков имущества к началу инвентаризации по учетным данным.

Обратите внимание!

Согласно Закону №129-ФЗ (Приложение №!), если в организации отсутствует материально ответственное лицо, то им является руководитель организации.

Грубейшей ошибкой является заполнение документов при инвентаризации со слов лиц, получивших денежные средства на хозяйственные нужды под отчет.